导读:在用户主导的未来市场中,零售银行应当借鉴“新零售”经验,从“银行”回归到“零售”。

互联网的出现和发展改变了传统零售业,使得全球零售业经历了从线下到线上再到相互融合的过程。同时,用户需求的多样化把电子商务转变为新零售,也催生了零售银行业的变革,其中以“银行即服务”为特征的开放银行则是其中变革的重要体现。

CVA以全球零售业的演进历程为例,列举了银泰百货、Amazon Go、盒马鲜生等新零售案例,总结新零售的特征,并以此为据,展望零售银行应当从经营“银行”回归经营“零售”的做法及方式。

以往谈到零售银行,人们大多习惯从银行作为传统金融机构的角度去看待其变革和发展。因此,即便是在零售转型呈现运动式发展的今天,仍然有很多银行并不清楚零售转型怎样才算成功,而只能通过零售业务规模增长和占比提升来证明资源投入是有效的。这样的结果导向并没有错,但让人疑惑的是,用户被放在了哪里?CVA认为,在用户主导的未来市场中,零售银行需要从经营“银行”转变为经营“零售”,从提供金融服务转变为响应用户需求。至于如何实现这一转变,相信零售业态的变迁和国内“新零售”的创新应用能够给零售银行未来的发展打开新的视野和思路。

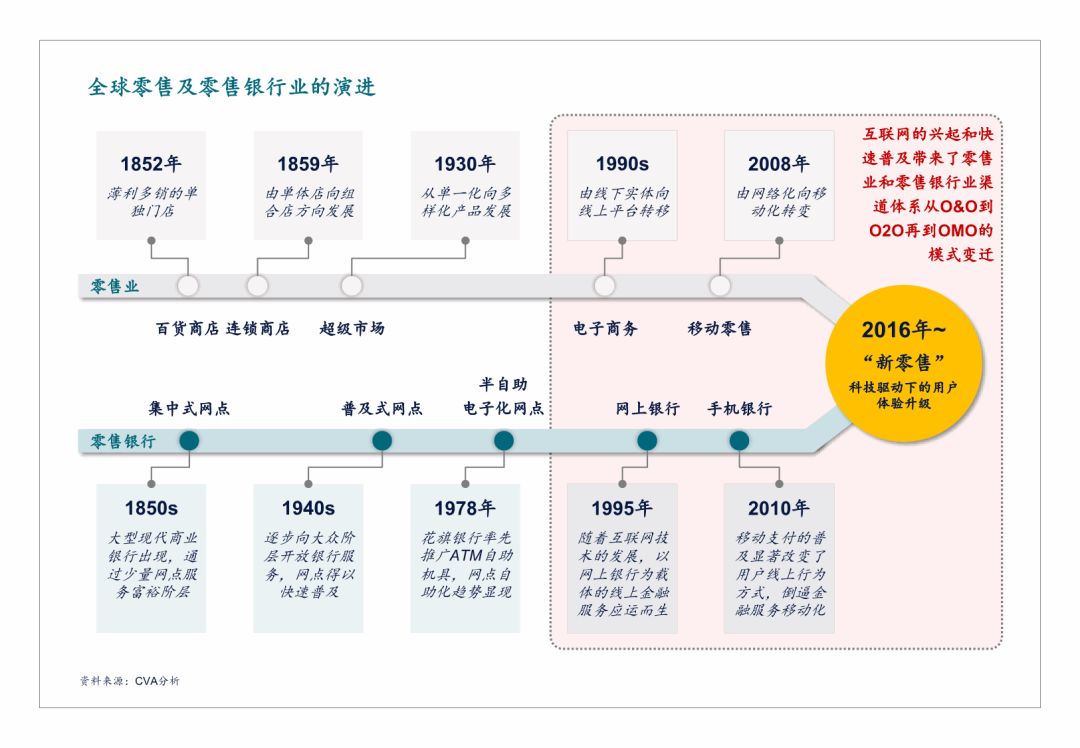

全球零售业态经过一百多年的演进,经历了从单一到多元、从线上线下平行(O&O)到线上线下交互(O2O)再到线上线下融合(OMO)的模式转变。

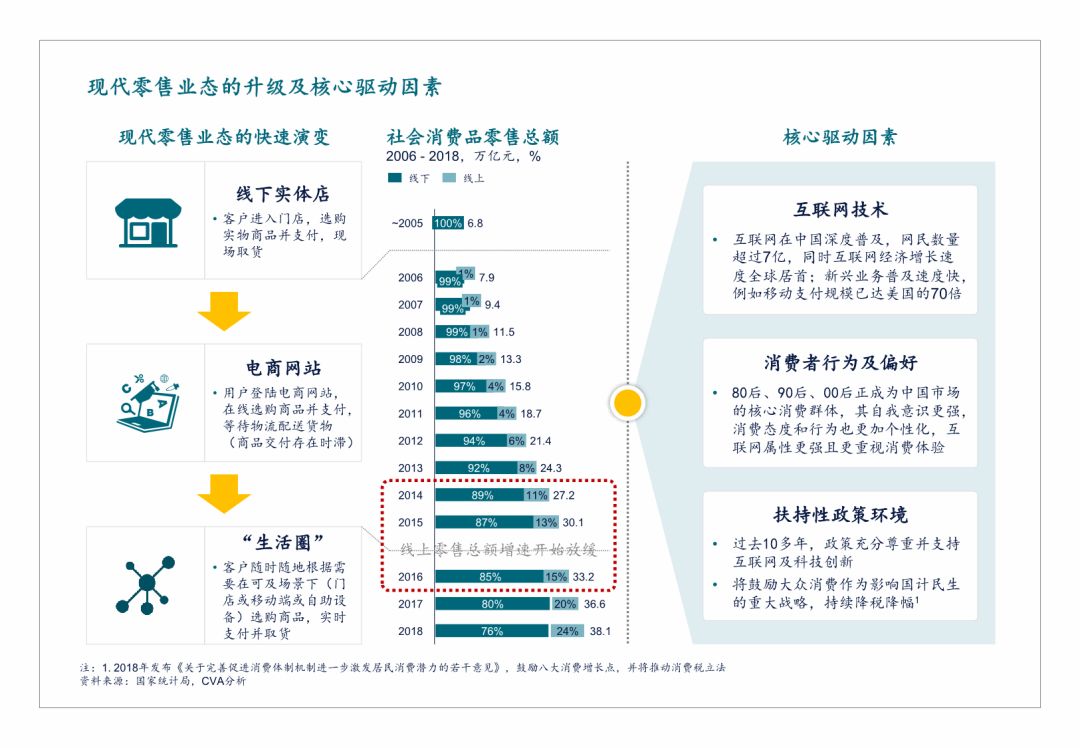

自互联网出现并催生了国内电商业务之时起,传统以实体门店为阵地的零售模式逐步改头换面,从最初简单的产品上线,到之后的移动购买及支付应用,再到现在的线上线下交互及场景化服务提供,现代零售业态的升级换代可谓是目不暇接。

从社会消费品零售总额增长情况来看,尽管线上零售规模占比在不断提升,国内电商模式似乎还有很大的想象空间;但实际上从2014年到2016年,线上零售规模增速开始逐步放缓(从2014年近50%的增长到2016年的不到30%),几大头部电商平台甚至面临增长瓶颈。因此,为了实现新的业务增长突破,以阿里和腾讯为代表的互联网巨头开始构想新的商业模式。

2016年,时任阿里巴巴集团董事局主席的马云在阿里云栖大会上第一次提出了“新零售”。在最初被作为概念提出的阶段,“新零售”并没有得到确切的解释。但随着互联网巨头两年多的探索、创新和实践,“新零售”模式也逐步清晰化,即以用户为中心,以技术为驱动,依托智能化、可协同的基础设施和新供应链,重构人、货、场,实现“全场景、全客群、全数据、全渠道、全时段、全体验、全品类、全链路”、线上线下深度融合的零售新模式。

【案例1】传统百货转型 - 银泰百货打造数字化商场

自2014年阿里巴巴入股以来,银泰百货逐渐“叛离”传统地产零售模式,通过新零售转型实现会员、商品和场景数字化。

在金融服务方面,银泰百货与花呗联合推出INTIME 365花呗先享会员卡,借助围绕场景的信贷服务深度绑定数字会员。

【案例2】电商巨头的场景化探索 - Amazon Go线下无人便利店

AmazonGo线下便利店通过先进的人工智能技术,实现了“店内选购-->离店商品自动识别-->移动支付”的无人零售模式。

【案例3】阿里的全新“生活集市” - 盒马鲜生

阿里着眼于消费者高频生活场景,打造了集超市、菜市场、餐饮、外卖于一体的“生活集市”盒马鲜生。作为国内新零售模式应用的标杆,盒马鲜生不仅重构了传统线下超市的销售模式,显著降低了门店的运营成本;而且通过打通线下门店与线上平台的商品信息流,极大地拓展了可服务场景、时段和范围。

从零售业态的演变趋势和层出不穷的创新模式可以看出,未来的“新零售”将紧贴用户需求,深度渗透其生活场景,将原本简单的产品购销关系升级为实时互联、互动的社交化关系。其核心目的是从源头截流,同时增加用户的转移成本。

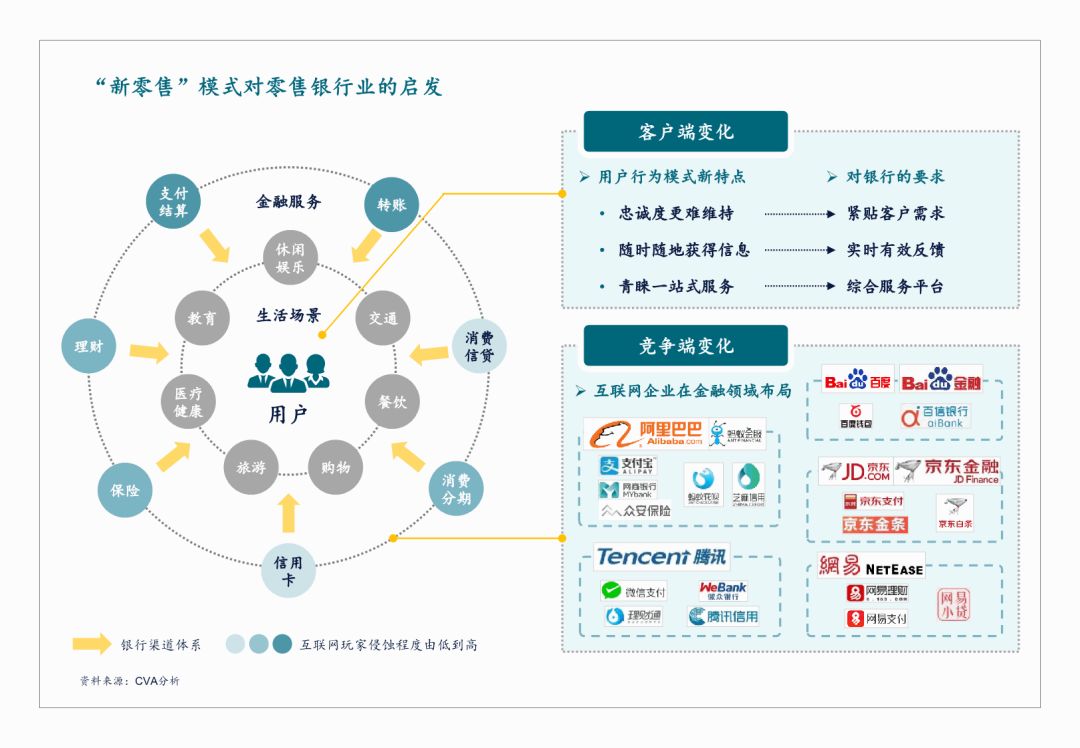

延伸到零售银行业来看,随着“用户”的品牌忠诚度愈发难以维持,且对金融服务便捷性、可及性和综合性要求不断提升,银行需要改变“等客上门”的经营惯性,主动将金融服务延伸到用户的动线、场景和关键事件中。

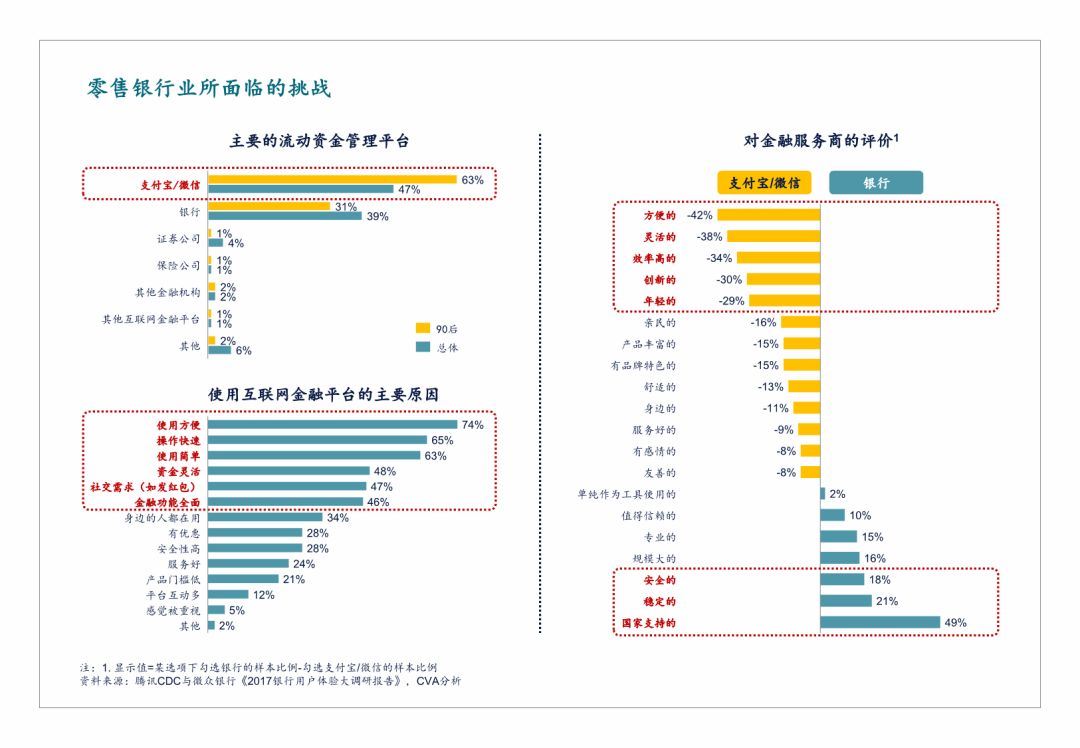

在宏观环境的倒逼下,尽管国内银行业已开启了零售转型的浪潮,但在理解、获取和经营零售客户方面的能力和市场敏感度仍远远不及互联网玩家。近年来,新兴互联网企业以领先的科技和庞大的客群为基础,逐步布局支付、消费金融、财富管理等领域,侵蚀着传统零售银行的市场份额。

根据腾讯和微众银行开展的银行用户体验调研结果显示,已有近一半的金融服务用户将支付宝和微信支付作为其主要的流动资金管理平台,其中90后客群的这一占比甚至高达63%。可以想象,在未来的十年至二十年,追求“便捷”、“灵活”、“高效”、“创新”、“社交化”的90后将逐步替代关注“安全”、“稳定”、“规模”的60后、70后成为社会中坚群体,而零售银行在潜力客群的布局和培育方面显然已经失了先机。

在互联网玩家全面布局金融业务的紧迫形势下,零售银行也并不是无所作为。领先的零售银行(如平安银行、招商银行)已经比较好地接纳、吸收并借鉴了互联网“以用户为中心”的经营思路,通过拓展全渠道体系和场景、促进线上线下融合,尝试建立自己的流量和服务闭环。

然而,大多数资源、能力优势并不突出的零售银行在传统经营思路和业务惯性的制约下,只做到了“形似而神不似”,建立了线上线下多渠道体系,但实则分散、低效且各自为政。

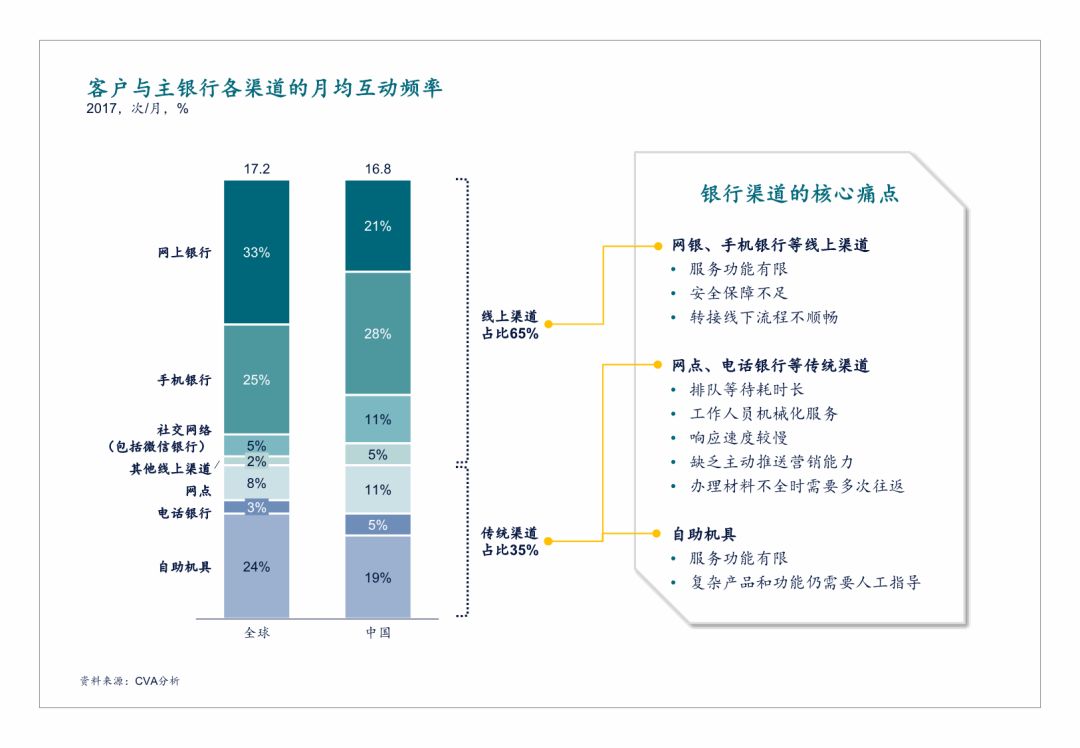

与此同时,银行现有的线上线下渠道相比于异业竞争者,在产品、功能、效率、体验等方面都面临着诸多痛点。

面对自我意识更强、需求更加个性化、更重视过程体验、偏好一站式服务的新兴群体,零售银行应该作何改变…

CVA认为,以往零售银行的定位和经营方式是做“银行”,而非做“零售”。未来在用户主导的时代下,零售银行需要回归“零售”的商业本质,借鉴新零售模式下“人、货、场”合一的经营思路,重构金融服务交付方式。

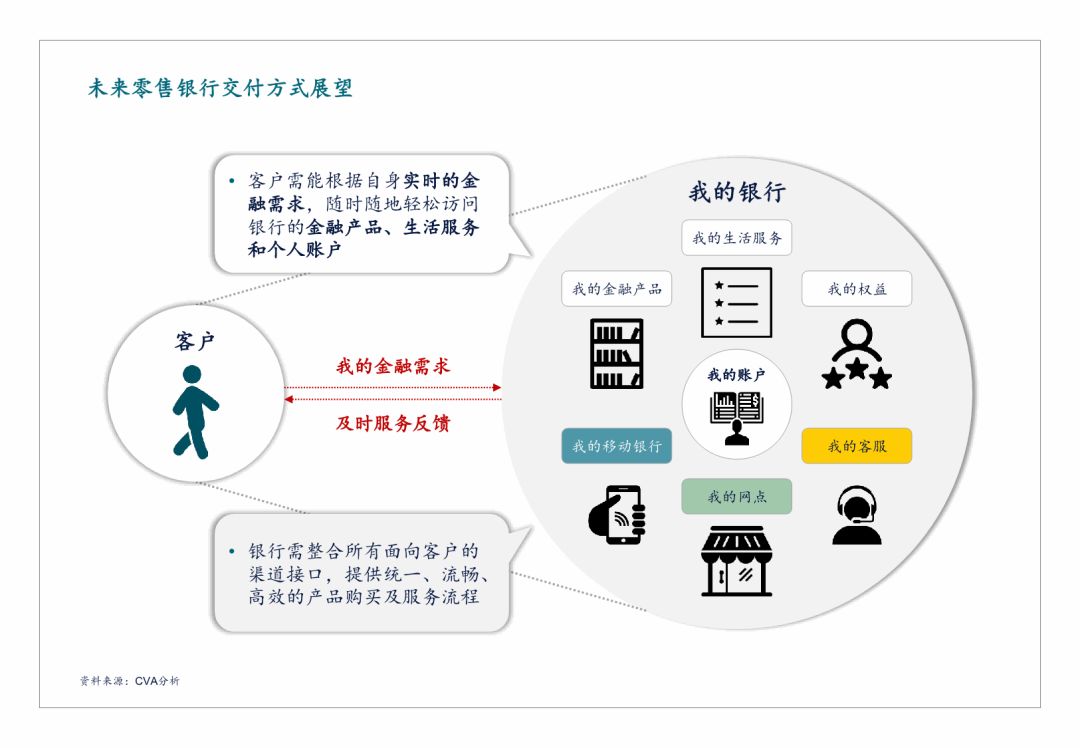

从用户的视角来说,新的零售银行不再仅仅只是单个网点、单个客户经理、单个金融产品、单个手机银行APP…,而是通过整合、简化、交互,打造成为随时随地、便捷高效、一站式的“我的银行”。

渠道方面,银行需根据用户核心诉求和动线,将现有的零散渠道整合成为高度联动的、具有鲜明用户价值主张的三大服务交付媒介,即我的移动银行、我的网点、我的客服。

CVA认为,最极致的零售银行是能够与用户进行最直观接触、最流畅互动的银行,而不单纯以数字化程度加以衡量和评价。

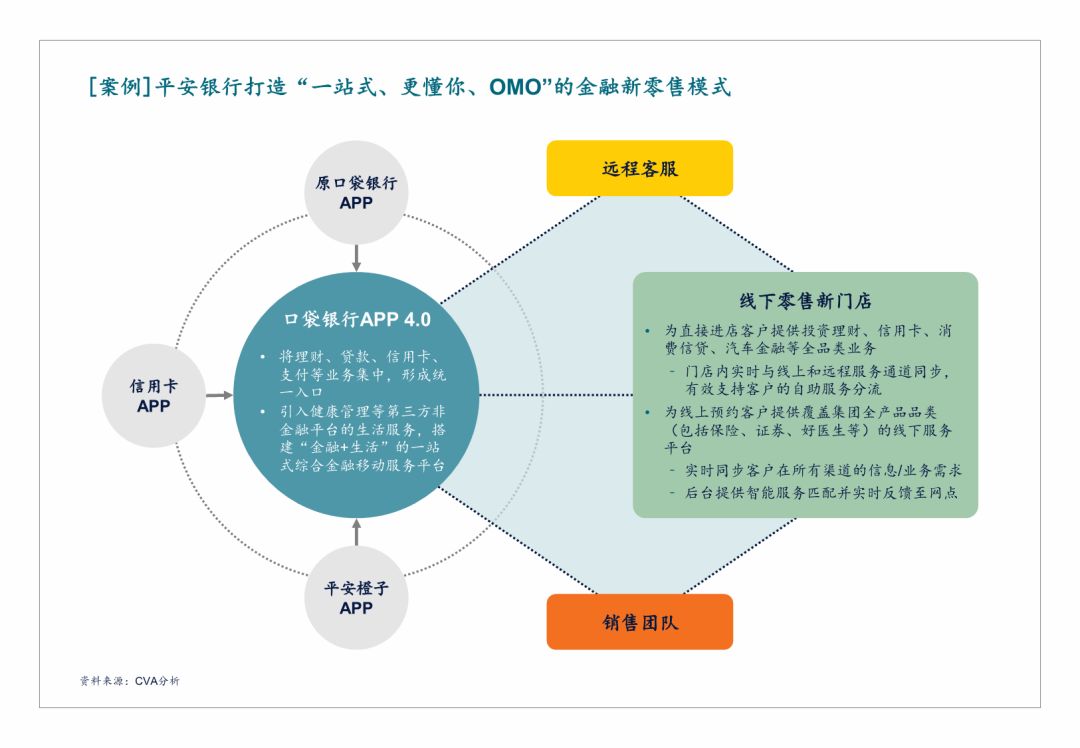

【案例4】平安银行“一站式、更懂你、OMO”的金融新零售模式

平安银行以科技为驱动,充分整合线上及线下、自助及人工、现场及远程服务通道,创新应用了OMO(Online Merge Offline)金融新零售模式。

在平安首创的OMO服务体系中,线上以口袋银行APP为载体,打造一站式、智能化、开放互联的移动平台;线下运用智能识别、人工智能等技术升级线下新零售门店,打造综合金融线下流量入口。

尽管从平安OMO模式实践来看,区域性银行要达成未来零售银行的理想图景,需要在资源调度、内部管理、基础设施和技术等方面有非常大的投入和转变,且往往“牵一发而动全身”。但CVA认为,不论何种模式、技术和应用都只是手段,理解用户的需求和感受才是关键。只有“更懂你”,才能成为“你的银行”。

因此,区域性银行或许应该在未来中短期内采取以下快速行动,迅速建立对终端用户的了解和认知。