导读:随着移动互联网的爆发,巨头们逐渐失去了统治力,他们似乎在一夜之间就不知道消费者去了哪里。新零售,对于传统快消品牌们来说,既是机遇也是挑战。

图片来自“123rf.com.cn”

快消品,由于其刚需、使用频次高、复购强,是日常消费的最主力品类。快消品巨头们过去凭借开发多条产品线,然后依靠电视、杂志甚至刷墙广告全面攻占消费者心智,最后通过分销体系把产品放在消费者可以去到的任何线下消费场景这一方式,大获成功。但随着移动互联网的爆发,巨头们逐渐失去了统治力,他们似乎在一夜之间就不知道消费者去了哪里。新零售,对于传统快消品牌们来说,既是机遇也是挑战。

去年5月,凯度消费者指数发布的《2018全球品牌足迹报告》显示,在中国排名前10的快消品品牌依次是伊利、蒙牛、康师傅、海天、旺旺、双汇、光明、统一、立白和农夫山泉。

新零售的概念是在2016年底被提出的,如果说2017年品牌们对于新零售还在观望和摸索,那么2018年其实品牌开始实际投入的一年。亿欧悉数查询了上述10个品牌2018财年的业务数据,总体来看,较2017财年有稳定的提升。除了光明之外,其他品牌毛利润和净利润的增长速度都超过了营收,这也就意味着盈利能力的增强。同时,各品牌普遍加大了市场销售的投入,说明在消费者行为分散的大背景下,品牌的获客成本在提高。值得注意的是,品牌对于产品和技术研发这件事都十分重视,其中投入最大的伊利集团在这一项上同比增长了104.08% 。

宝洁在上个月由于在巴黎交易所退市,遭遇了一场新闻风波,这一度引发了舆论对于传统品牌前景的担忧。事实上,宝洁最难过的一年是2016年,业绩大幅下滑,跌至谷底。而2018财年,宝洁在中国市场有机销售额增长达7%,7大品类中有6个品类都获得增长。如今的宝洁股价超过了100美元,为十年之最。另一家国际快消巨头联合利华股价也处在十年来的高位。

告别了供不应求时期的野蛮生长,快消品逐渐趋于存量市场,根据CTR的数据,截至2018年6月底,中国快速消费品市场销售额同比增长4.5%,线上渠道同比增长达到30.3%。新零售的提出,对于传统快消品牌来说,告别了前几年的迷茫,有方向是好事,从销量层面,重点是发展线上业务和全渠道。

广告轰炸+多产品线+线下渠道全面渗透,是传统快消品在过去倚赖的至上方法论。在营销渠道和销售渠道中心化的时代,这套方法论屡试不爽,但时至今日显然已经过时。

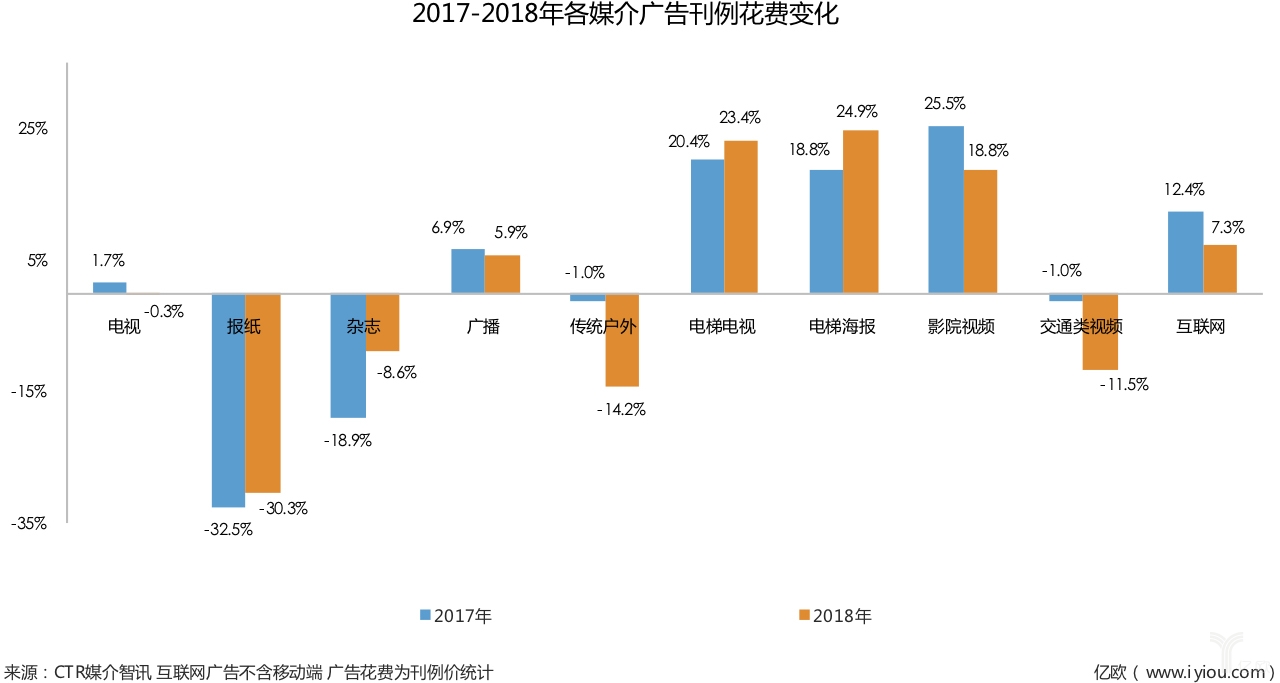

根据CTR发布的《2019中国广告市场回顾与展望》报告,2018年中国广告市场整体增长2.9%,其中传统广告市场下降了1.5%,2014-2018年5年中有4年出现下降,只有2017年小幅回升0.2%。快消品三大重点行业,饮料、食品和日化在传统媒体上的投放越来越疲软。

仔细观察图中取得增长的广告媒体,我们会发现一个很有意思的现象,除了互联网之外,广播面向的有车一族的驾驶场景,电梯电视和电梯海报面向的是上班族和居民在等电梯或者乘坐电梯时的场景,影院视频是电影播放前的5分钟,因为这些场景下,消费者当时的注意力很容易集中在广告上。其实广告的逻辑一直没变,过去电视、报纸、杂志吃香,是因为消费者只有这几种渠道获取信息。

而互联网和移动互联网的爆发带来的恰恰是信息的去中心化,消费者获取信息的方式变得十分多元和分散,微博、微信、抖音、小红书、直播、网综网剧……尤其移动互联网的大部分用户集中在80后、90后和00后,新生代的消费者,他们对品牌的定义和父母辈们相比,已经发生了很大的转变,传统品牌正在也不得不面对老化的危机。

新零售形态下,“人”成为零售三要素中的核心,因此品牌商需要以消费者的需求来指导创新,而非以产品教育消费者。这在一定程度上也意味着粗放的多产品线战略不再奏效。销售转化率,这一在传统广告时代根本无法统计的数字在互联网时代成为衡量广告效果的最重要指标。要做到投放精准,就得根据渠道针对的场景和人群,推广甚至反向定制与之相应的产品,比如某零食品牌在春节这一特定节日推出的巨型包装就成为了爆款。

在国内出现电商平台之前,品牌商很少直接to C,一般都是通过超市来覆盖城市,或者经销商体制下沉到夫妻便利店和农村市场。但是随着移动互联网、移动支付、人工智能、大数据等底层技术的完善,中国零售模式的变革正在引领全球,品牌商一定要保持对渠道变革的绝对敏感度。

1、线下超市仍然是根基

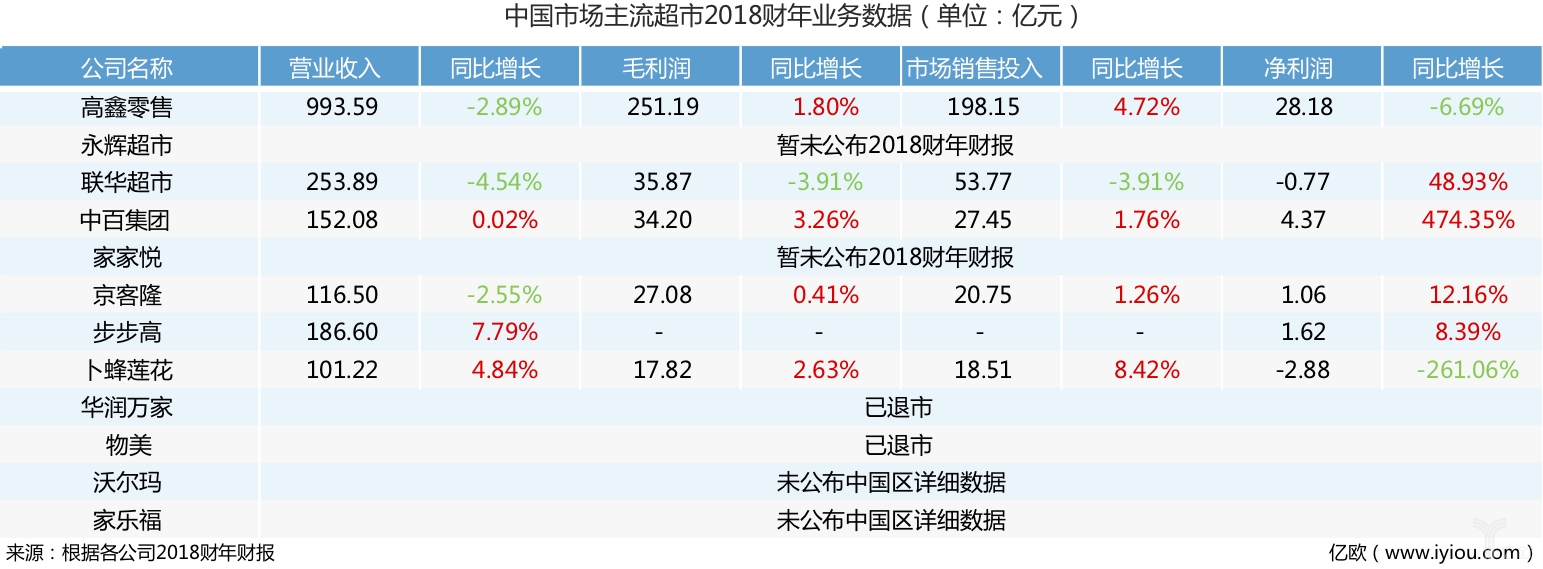

2018年,超市业态从业绩角度,营收总体还算平稳,但是营收结构正在发生变化。以高鑫零售(大润发、欧尚)和沃尔玛为例:大润发的2017年和2018年的同店销售均出现了小幅度的下滑,但O2O业务淘鲜达为大润发带来了线上订单;2018年沃尔玛中国的同店销售同比下降了0.2%,但沃尔玛中国与京东合作,实行用户、门店、库存互通的“三通战略”,京东超市和京东到家作为线上流量入口和物流承担方,沃尔玛负责供应链和门店备货。

2018年,超市站队阿里或者腾讯的格局已定,与线上进行嫁接之后,超市的价值正在被重构。快消品品牌们需要思考如何与超市互动搭建更适应线上线下结合的产品体系。

2、线上B2C超市,京东、天猫将长期对峙

这一点非常明确。去年11月,天猫超市单独成事业群,模式上向自营的京东靠拢,从以“代销”为主,转变为“代销”和“采销”并行的模式。快消品是战略级市场,无论是天猫还是京东都会重金投入,快消品品牌只需避免陷入“二选一”的尴尬境地。

3、小业态迎来爆发期

便利店、社区生鲜店在资本的催动下正在经历着高速扩张,苏宁小店、永辉生活、便利蜂、Today、邻几、见福、生鲜传奇……在二三线市场,夫妻便利店的市场正在被正规军挤压。作为即时性消费场景,便利店们都在朝着“千店千面”的终极目标迈进,那么快消品品牌们未来一定会在“千店千面”的后端供应链支持上扮演着举足轻重的角色。

4、品牌自有的传统经销商渠道正在被天猫、京东瓦解

线下的600多万夫妻小店占据着中国快消品近50%的市场份额,业态庞大且分散,行业痛点凸显:一方面,品牌商需要通过自建的多级经销商来触达小店,供应链效率低,对消费者的洞察也相对滞后;另一方面,小店由于处于行业最末端,商品采购价高、质量无保障,无法体系化管理商品结构和库存等。阿里新通路、京东新通路,线上巨头们带着互联网基因和数字化的高势能进入快消品B2B领域。对此,快消品品牌们一方面拥抱,一方面提防,拥抱的是流通链条的缩短,全程的数据化的大势,担心的是被天猫和京东用数据攥住咽喉。

5、对于新生零售模式,品牌要时刻保持观望,适时试水

无人便利店、办公室货架、社交电商、社区团购、前置仓……风口一个又一个,品牌们作为服务商其实有红利的。但是风口起得快,也容易落得快,品牌商要积极拥抱创新业态,至少时刻保持观望,适时适度入局。

单从盈利能力来说,品牌商远比零售商优势来得大,现金流也更加健康。中国零售环境和消费者的复杂程度和变化速度都在加大,无疑这对于快消品品牌商来说,这是巨大的挑战。

宝洁大中华区总裁马睿思曾表示,宝洁2016年前后在中国遇到的危机,原因在于:没有正确的创新、没有在新兴渠道投资、渠道费用不够均衡,也没有根据中国消费者开发或定制新的市场传播策略。此后宝洁进行了一系列的瘦身和转型,改变与中国消费者的沟通方式,制定中国本土市场的营销策略,这是消费者导向。

在亿欧看来,未来的商业也一定是技术驱动的,技术带来的商业变革有可能是翻天覆地的。简言之,快消品品牌们需要保持对渠道和零售模式创新的足够敏感度,同时加大在产品和技术上的研发投入,用数字化的工具来研究消费者和进行精准营销,从而提高供应链效率。