导读:台湾地区的半导体业虽然年增长率只有0.1%,但相对于全球超过10%的负增长,是一个很亮眼的数字。

图片来自“123RF”

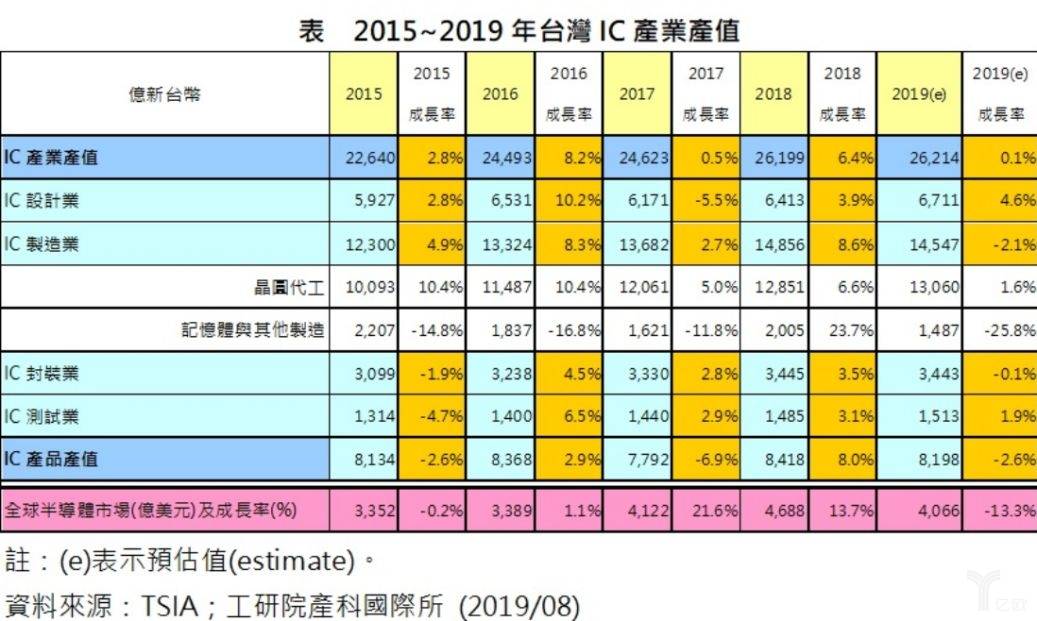

2019年,对于全球半导体产业来说,注定是个艰难的年份,整体同比衰退已成必然。WSTS在8月公布的预测数据显示,2019年全球半导体市场为负增长,衰退幅度将达到13.3%,全球半导体市场规模下滑至4066亿美元。

然而,中国台湾地区的半导体业却实现了逆市增长。昨天,台湾地区工研院的统计数据显示,2019年台湾半导体产业将年增长0.1%。

其中,IC设计业产值年增长4.6%,IC制造业年衰退2.1%,而其中的晶圆代工业将实现年增长1.6%,内存与其他制造业将衰退25.8%,IC封装业年衰退0.1%,IC测试业年增1.9%。

由以上数据可以看出,在半导体产业链的三大板块中(IC设计,晶圆代工,封测),台湾地区将全部实现正增长,这在全球半导体产业六大重点地区(美国,欧洲,日本,韩国,中国大陆,中国台湾地区)当中,很可能是唯一的增长亮点了。

台湾半导体业是如何做到正增长的?下面就从该地区的IC设计,晶圆代工,封测这几大板块的特点和发展情况做一下简单的分析。在这之前,还要先看一下全球半导体设备在台湾地区的销售情况,因为半导体设备是与IC制造,特别是晶圆代工,以及封测业的发展情况直接相关的,也可以说是这两个板块发展水平的晴雨表。

引领半导体设备市场

由于2019年处于全球半导体行业下行周期,厂在设备方面的投资脚步也逐渐放缓。据SEMI统计,今年第1季度,全球半导体设备出货金额为137.9亿美元,季减8%,同比则减少了19%。

但是,台湾地区却呈现出了另外一番景象,半导体设备采购量不降反增,今年首季销售额就达到了38.1亿美元,季增36%,同比更是暴增68%,是第1季度增幅最大的市场,全球排名也从去年第4季度的第二,跃升为全球最大的半导体设备市场。之所以形成这种局面,部分原因在于中美贸易争端产生的影响,中国大陆的部分产业订单转移到了台湾地区,需要购买设备来扩产增容。同时,一些在大陆建厂的台湾半导体厂将产线移回了台湾,这也需要在当地购买设备,以提升产能。

而在2018年,韩国连续第二年成为全球最大的半导体设备消费市场,而中国台湾处在全球第三的位置,且其2018年的市场总额比2017年下滑了12%。短短一年的时间,而且是在产业处于最低谷的2019年,台湾地区的半导体设备采购量就实现了逆袭,其产业的活力可见一斑。

另外,台湾半导体业受惠于台积电大力投资先进制程,投资额是今年到目前为止全球最大设备投资市场。近期,台积电表示,今后一段时间,该公司将投资140亿~150亿美元,用于扩充晶圆代工产能,其中,很大比例将用于16nm、7nm和5nm这几大先进制程产能的扩充。

除了台湾地区本地的半导体厂商之外,国际大厂也在加码在该地区的投资,美光就宣布增资台湾660亿元新台币的等值外币,业界认为,这显示出美光看好5G和人工智能的发展,以及2020下半年到2021年存储业的复苏态势。

在光刻机方面:龙头厂商ASML虽然在2019上半年营收表现较2018年同比衰退约5%,但由于它是全球唯一EUV光刻机供应商,加上大客户台积电的采用状况良好,推升了该公司今年第三季的营收水平,同比实现了正增长,毛利表现也在上升。

晶圆检验与量测设备方面,KLA受惠于制程节点微缩时,需增加量测站点以确保化学成膜厚度与蚀刻深浅,因此对晶圆检测需求增加,2019年第二季营收同比增加17%,上半年营收表现同比也增加13%,尤其是其大客户台积电对7nm与5nm设备需求相当强劲,产能供不应求,规划超出预期,使得KLA在2019下半年营收表现乐观。

IC设计业增幅最大

如前文所述,在半导体业三大板块当中,今年台湾地区的IC设计业增幅是最大的,将达到4.6%。

中国台湾地区有一批优秀的IC设计企业,长期排名靠前的有:联发科、联咏、瑞昱、奇景(Himax)、创意、瑞鼎等,它们的营收表现一直不错。

DIGITIMES Research表示,IC设计龙头联发科致力于改善产品结构及稳定和大陆客户合作关系;联咏、奇景、瑞鼎等面板驱动IC设计公司受惠电视用面板朝8K发展,营收较2018年均有望增长。另外,瑞昱、IC后端设计服务公司创意电子,营收增长率都比较乐观。

创意、天钰与原相依次有台积电、鸿海、联电支持,自2014年以来营收排名上升明显。创意受惠于AI芯片设计增长态势,加上台积电产能支持,自2014年第16持续上升至2018年第6位。

天钰透过鸿海集团资源,整合上下游优势,营收排名自2014年的第20上升至2018年第12位。

而台湾地区IC设计业能领袖群伦的另外一个原因,就是这里的IC设计工程师含“金”量很高。台湾地区人力银行表示,IC设计工程师去年薪资平均值达到新台币8万6000元,在所有调查行业中排名第一。

此外,从历史发展的角度看,台湾地区的IC设计产业积累了很多经验和良好传统,这些也是其长盛不衰,保持正向发展的重要因素。例如,台湾多数IC设计公司都比较低调,即使将真金白银赚到手软,大多都会泰然处之。另外,台湾IC设计公司,尤其是初创企业,很会把握市场趋势,选择一些高门槛领域,尽量避开没有任何创新的红海领域产品,不盲目扎堆跟风。再有,很多成功的台湾IC设计公司并非只是为设计IC而设计,他们的成功往往来自于先人一步的对终端应用的前瞻性研究和创意,从而为自己和客户创造双赢的产品,这方面,联发科的成长经历就是典型的教科书。

晶圆代工有霸主

晶圆代工业显然是台湾地区最强的半导体板块,原因当然是台积电的存在。

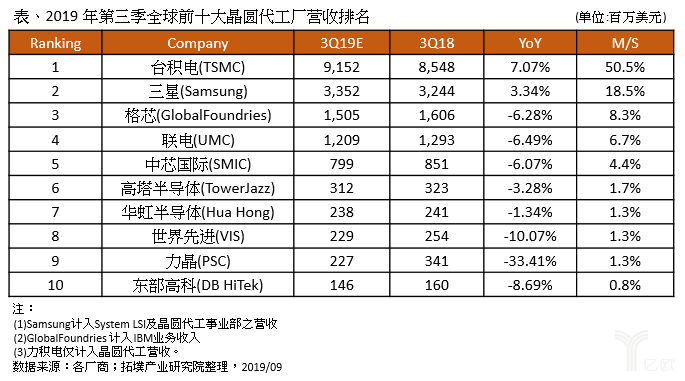

其它不必多说,就从拓墣产业研究院发布的今年第三季度全球排名前10晶圆代工厂的营收和同比增长情况,就一目了然了,具体如下图所示。

在前五名当中,有两家在台湾地区,且晶圆代工行业霸主台积电一家的销售额就超过了全球总量的50%。在这种情况下,2019年逆势增长1.6%并不意外。

作为行业老大,台积电在今年上半年的业绩受产业大环境影响,表现同样不佳。但到了8月,情况出现了喜人的变化,该公司8月营收突破千亿新台币,创造了历史最佳单月营收记录,而且环比大增25.2%,同比增16.5%。而且,台积电Q3业绩将实现环比增长17%~18%,而接下来的Q4会比Q3更好,业界预计台积电Q4营收环比增幅在12%~13%左右。

除了台积电,其余如联电、世界先进等大厂代工的功率半导体受惠于5G基站需求增长,订单量持续提升;功率半导体,特别是PA代工大厂稳懋、宏捷科等在5G相关PA需求上也获益颇多,市占率稳定且预期营收持续增长。

封测业

在封测领域,中国台湾厂商在全球市占率接近50%,行业龙头日月光看好5G手机芯片的后续增长潜力,在封装尺寸优化与降低成本方面能持续实现既定目标;而在4G转5G的基站建设需求方面,也在持续提升SiP封装技术的产能。

此外,京元电在5G基站芯片方面的客户,如海思、高通、Intel、联发科、Xilinx等,持续增加订单量,这在很大程度上提升了中国台湾厂商在5G芯片封测市场中的占比。

如前文所述,今年台湾地区的IC封装业年衰退0.1%;IC测试业年增1.9%,一增一减,情况相对复杂一些,之所以形成这样的局面,与上半年的封测业形势有关系。

拓墣产业研究院表示,矽品2019年第二季营收同比变化不大;力成则因存储器价格下降而减产,影响了营收表现;联测自2018年以来,在各陆系厂竞争压力下选择关闭获利较低的上海厂,又遭遇中美贸易摩擦,整体营收一蹶不振,迫使该公司不得不考虑裁员、出售业务等动作加以止血。这些使得台湾地区封测厂商在2019年第二季营收仍处于低点,除了京元电与颀邦营收呈现上升态势外,大多封测厂相比于2018年同期呈现小幅衰退,但跌幅较第一季营收有缩减之势。全年来看,略有增长。

未来,在AI和物联网应用的增长态势下,将使HPC(High Performance Computer)芯片封装需求逐渐增加,这样,HPC芯片封测厂商(如日月光、矽品等)营收有望水涨船高。因此,2020年,封测业,特别是台湾地区的封测业,具有较好的发展预期。

台湾地区的半导体业能够逆市增长,是2019年全球半导体市场的一大亮点,虽然年增长率只有0.1%,但相对于全球超过10%的负增长,是一个很亮眼的数字,值得研究和借鉴。