导读:行业组织 SEMI 在 6 月份估计,到 2022 年底将开工建设近 30 座新晶圆厂。9 月份,它预测未来全球对处理硅片的前端晶圆厂的半导体设备投资将接近 1000 亿美元年,在今年突破 900 亿美元之后——这两个记录。

十几台起重机堆叠着巨大的混凝土结构,重型机器在新加坡北部靠近柔佛海峡的大型建筑工地挖掘地面时轰鸣,该岛国与马来西亚接壤。

这个耗资 40 亿美元的项目于六个月前在新加坡半导体制造集群之一的 Woodlands Wafer Fab Park 开始。该场地将容纳美国代工芯片制造商 GlobalFoundries 的新半导体工厂,预计将于 2023 年开始生产。

GlobalFoundries 的最大股东是阿布扎比的穆巴达拉投资公司,它已经在这个岛国经营着几家芯片工厂。它将在现场增加 23,000 平方米的洁净室空间和新的行政办公室。建成后,公司年产能将增加 450,000 片晶圆,使新加坡园区的年产能达到约 150 万片晶圆。该公司还计划扩大其在美国和德国的工厂的产能。

GlobalFoundries 首席执行官 Tom Caulfield 在新加坡举行的奠基仪式上说:“这个行业用了 50 年的时间才发展到今天的 500 亿美元,现在估计这个行业将在大约 8 年内增长到 1000 亿美元。”实际上是在六月,指的是芯片行业的年收入。“为了迎接这一挑战,该行业必须提供的投资和重点怎么强调都不为过。”

Caulfield 只是对该行业增长持乐观态度的众多芯片高管之一,而且不仅在新加坡正在规划新的晶圆厂。它正在世界各地发生,包括中国台湾、美国、韩国、欧洲和日本。全球芯片制造商——包括台积电、三星电子和英特尔这三大巨头——正在迅速扩大其全球制造足迹和产能。

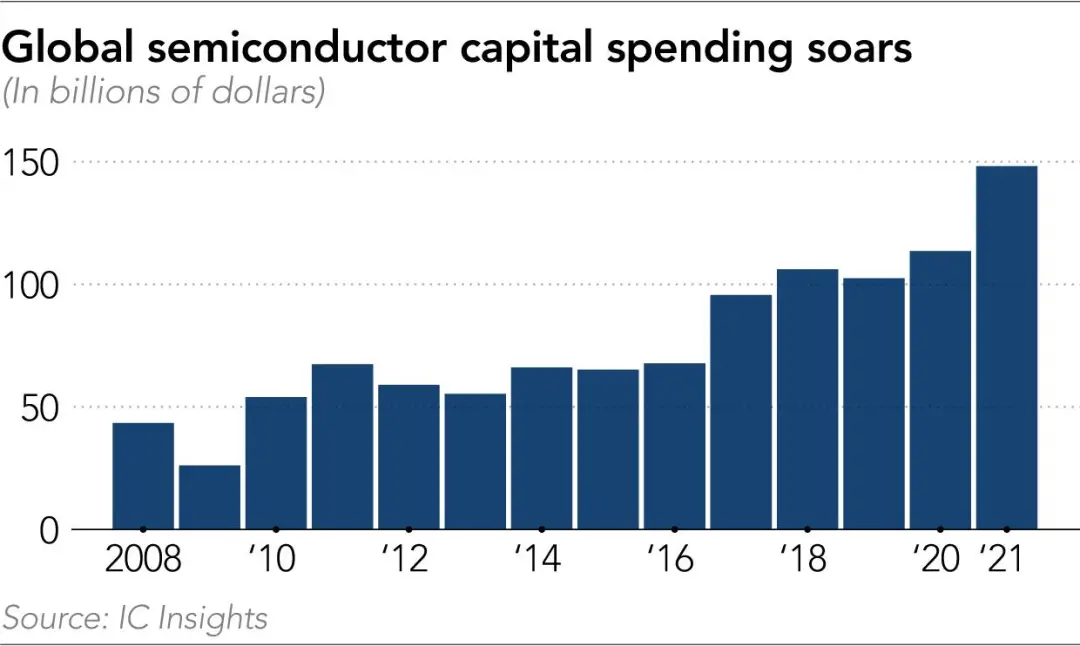

行业组织 SEMI 在 6 月份估计,到 2022 年底将开工建设近 30 座新晶圆厂。9 月份,它预测未来全球对处理硅片的前端晶圆厂的半导体设备投资将接近 1000 亿美元年,在今年突破 900 亿美元之后——这两个记录。SEMI 表示,这将标志着“从 2020 年开始的罕见的连续三年增长,与一两年扩张之后一两年不温不火的增长或下降的历史周期性趋势背道而驰”。

前所未有的全球芯片短缺,让半导体行业高管有信心扩大产能。最重要的是,美国、欧洲、日本和其他地方的政府已承诺斥资数十亿美元扩大本国境内的半导体生产——这些措施旨在防止大流行造成的供应链中断,并减少依赖台湾地区生产。

与此同时,作为全球最大的芯片消费国,中国正在加大自身投资,以实现到 2025 年半导体自给率达到 70% 的目标。穆迪分析师 8 月表示,这将支持中国的科技进步,但仍有潜力产能过剩和投资效率低下,增加了全球芯片供需的额外不确定性。

英国研究公司 Omdia 的高级咨询主管 Akira Minamikawa 表示:“我从未见过如此多的政府资金投入半导体行业,”他自 1980 年代以来一直是密切的行业观察者。

过去,日本、韩国和中国台湾政府对该行业进行了大量投资,“但这种情况在很长一段时间内不断发生。这一次,它同时发生,”南川告诉日经亚洲。建立弹性并尽量减少对全球芯片供应链的依赖意味着会有冗余。他预测,在某个时候,“供需之间肯定会出现不平衡,这只是一个时间问题。”

在他的预测中,南川并不孤单。研究机构 IDC 在 9 月份表示,在手机、笔记本电脑、服务器和更复杂的汽车的推动下,半导体市场有望在 2021 年增长 17.3%,而 2020 年将增长 10.8%。但它表示,随着大规模产能扩张在明年年底开始上线,2023 年有可能出现产能过剩。

IDC 集团副总裁马里奥·莫拉莱斯 (Mario Morales) 告诉日经新闻,“我们可以争辩说,将需要大量产能,因为我们仍然看到长期半导体市场增长非常好。” 然而,他补充说,“我们开始看到消费者情绪放缓。” IDC 预计 2022 年个人电脑市场的增长可能会持平,尤其是在大流行期间需求旺盛之后,随着社会迅速转向远程工作和在线课程。

莫拉莱斯已经认为,未来芯片公司的部分投资计划可能会被推迟甚至取消。“我认为这一切都不会实现,”他说。“但我认为这足以扭转局面并真正改变我们所看到的动态。”

事实上,格罗方德于 10 月在纳斯达克上市的招股说明书中的细则,列出了 Caulfield 和其他芯片高管很少公开提及的行业风险。

“半导体行业的季节性和周期性以及周期性的产能过剩使我们容易受到重大的、有时是长期的经济衰退的影响,”它指出。“半导体行业的产能过剩可能会降低我们的收入、收益和利润率。……中国政府对产能扩张的大力支持,再加上该国需求疲软和经济关系紧张,可能导致晶圆厂填充的利用率不足或 ASP(平均售价)大幅下降。”

在供需情况比以往任何时候都更加模糊的时候,大型芯片制造商正在计划他们的巨额投资。由于今年年初芯片短缺加剧,包括智能手机、消费电子产品和汽车制造商在内的广大客户订购的数量超过了他们的需求,因为他们担心得不到他们想要的东西。

Minamikawa 表示,业内似乎没有人知道实际需求是什么,“这就是风险。”

“弄清楚有多少订单是‘双重订单’甚至是‘幻影订单’是一个价值数百万美元的问题,”瑞萨电子首席执行官柴田英俊在日本芯片制造商 10 月份发布的最新财报中表示。尽管该公司在汽车行业对芯片需求的推动下实现了创纪录的利润,但 Shibata 表示,瑞萨电子甚至不得不从盈利预测中排除一些“不可取消”和“不可退货”的订单,“因为我们认为其中一些订单被夸大了。”

“在接下来的两年里,没有人有任何知名度,”在该行业工作了 40 多年的 VLSI Research 首席执行官丹·哈奇森 (Dan Hutcheson) 说。“我们会看到供过于求,但这不是问题。......我们生产过剩,然后一两年后,我们进入负增长,我们又回来了。这只是行业的历史。这是周期性的。”

如果供应过剩,它可能不适用于不同类型的芯片。

合同芯片制造商增加的大部分新产能——比如台积电宣布将与索尼集团联合投资在日本熊本建造的工厂,并将由日本政府提供数十亿美元的补贴——在相对成熟的技术中,芯片在 22 到 90 纳米范围内。尺寸是指芯片上晶体管之间的线宽。通常,尺寸越小,芯片生产的挑战性和成本就越高。

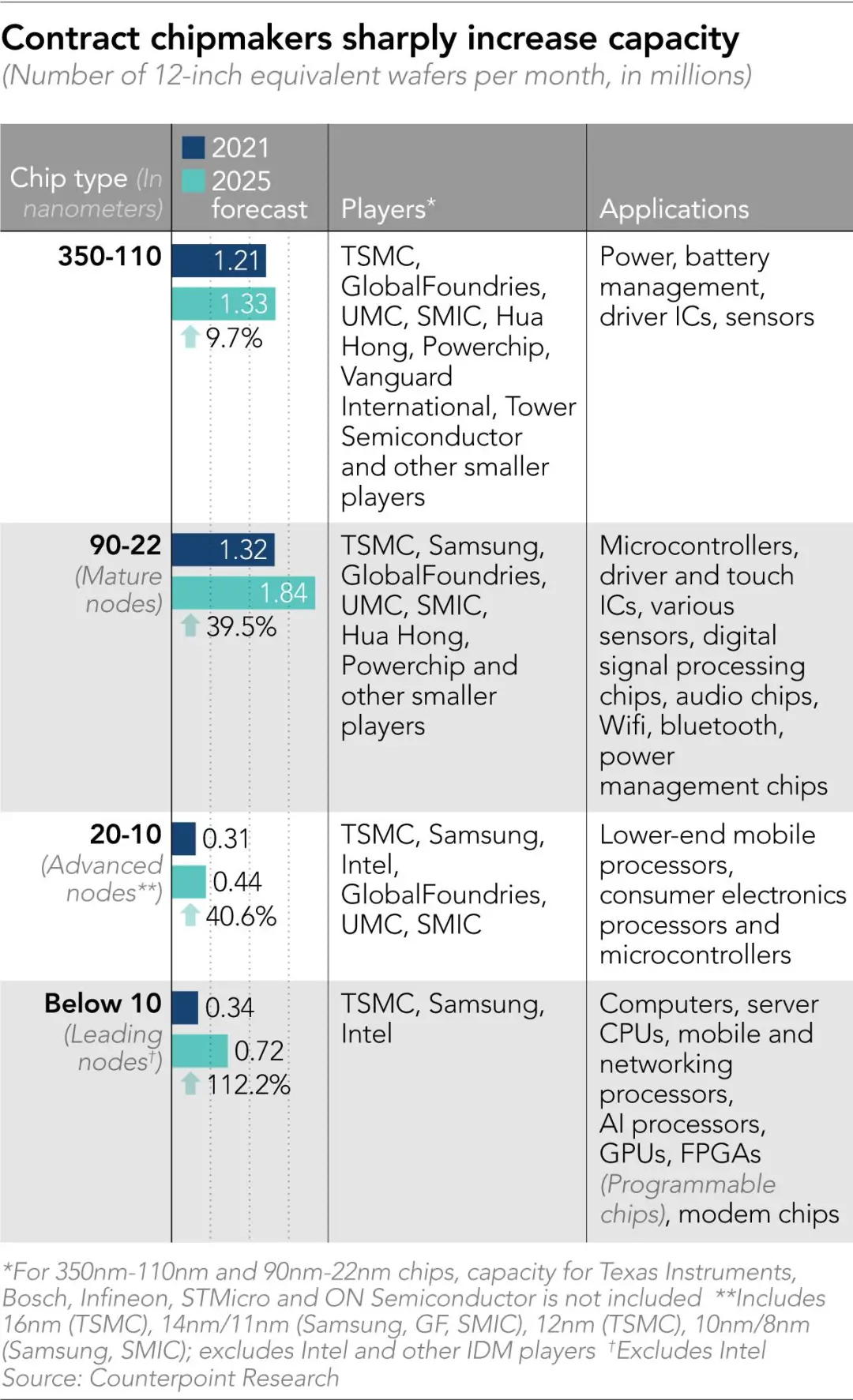

这种成熟的技术被广泛应用于从传感器和微控制器到电源管理芯片的各种芯片中,是目前全球芯片短缺最为严重的地方。Counterpoint 的研究主管 Dale Gai 告诉日经新闻,主要的合同芯片制造商将从 2021 年到 2025 年将此类芯片的产能提高约 40% 。

图表来自日经亚洲

另一方面,研究机构估计,从现在到 2025 年,需要 10 纳米或更精细技术的尖端芯片,适用于构建 CPU、GPU、人工智能加速器和网络处理器,将增加一倍以上。但这种扩张是从低基数开始的。尖端产能仅占全球代工芯片制造商半导体产量的 11% 左右。

“我们更关心那些更成熟的芯片生产技术,以及当新产能在 2023 年或 2024 年准备就绪时,这种增加是否可持续,”盖说。“该地区更加拥挤。”

内存芯片需求已经出现放缓迹象,这主要反映了个人电脑的销售放缓,而个人电脑在大流行期间需求旺盛。

图表来自日经亚洲

自 8 月以来,8 GB“双倍数据速率 4”内存(计算机中使用的动态随机存取内存的基准)的批量价格已连续四个月下降。美国美光科技和韩国 SK 海力士等主要参与者报告库存稳步下降。美光在 9 月份公布了远低于分析师预期的第一财季财务预测。

公司正在敦促他们的投资者从长远来看,并考虑结构性变化,以证明增加产能是合理的。

“我们看待工厂的方式总是长期的,”德国芯片巨头英飞凌科技的首席营销官兼管理委员会成员 Helmut Gassel 告诉日经新闻。该公司最近在奥地利菲拉赫开设了一家新工厂,以提高主要用于汽车行业的功率半导体的产量,尤其是电动汽车和混合动力汽车。

“当我们在 2018 年宣布在菲拉赫的制造工厂……时,人们想知道。现在他们都认为我们做得很好,”加塞尔说。“我们已经成长为一家公司——在过去的 20 年里每年增长 10%——而且你知道你必须建立下一步才能为市场服务,”他说。“当你相信结构性增长和持续增长时,你就需要增加晶圆厂。当您一次添加太多时?嗯,那你就休息一下吧。但最终,需求总会增长到已建成的容量。”

加塞尔可能是对的。尽管智能手机和个人电脑的需求可能会逐年下降,但电动汽车、自动驾驶汽车、物联网和智慧城市等新应用肯定会出现。由现金充裕的美国公司对充满服务器的数据中心进行大量投资所推动的向云计算的转变也将增加。

但芯片行业也经历了重大波动,一旦市场降温,在繁荣时期积累的过剩产能使制造商背负着沉重的负担。“将这种风险降至最低的唯一方法是做出精确的需求预测,但这很难做到,尤其是在当前的市场条件下,”南川说。