导读:半导体界的人们一直在猜测台积电和英特尔的交易。关于这笔交易也谣言四起,从英特尔试图让 AMD 失去产能,到英特尔夹着尾巴乞求台积电的产能,因为他们的新节点无法正常工作。这一切都以 Pat Geisinger 上周的台湾之行告终。

半导体界的人们一直在猜测台积电和英特尔的交易。关于这笔交易也谣言四起,从英特尔试图让 AMD 失去产能,到英特尔夹着尾巴乞求台积电的产能,因为他们的新节点无法正常工作。这一切都以 Pat Geisinger 上周的台湾之行告终。

一些人认为台积电正在通过向英特尔供应产品来打自己的脚。SemiAnalysis 想澄清一下,因为一些谣言很荒谬。我们将深入探讨晶圆供应协议的细节,包括 AMD、Apple、Broadcom、Intel、MediaTek、Nvidia 和 Qualcomm 的预付款条款和产能协议。

台积电喜欢说他们是每个人的代工厂,他们会为每个人供货,但就像任何瘾君子一样,台积电有他们的最爱。不过,这并不妨碍台积电向所有人销售。需要说明的是,台积电是每个人的供应商,但他们的协议条款各不相同。台积电为其不同的客户提供了截然不同的条款。最简单的是批量定价,但其他包括更早地使用技术或其他条款。解释这些差异的最好方法是首先深入了解台积电最重要的客户 Apple 的一些条款。

无论如何,苹果是台积电最重要的客户。Apple 是台积电最先进节点上的最大客户。Apple 因为其高密度集成扇出 (InFO) 设计,让其使用的台积电先进封装比任何其他公司都多。据数据显示,苹果贡献的营收是台积电第二大客户的3 倍多。为了让这个可怕的比喻继续下去,苹果是台积电长期以来的有钱朋友。苹果购买名牌,台积电也知道苹果会为它们买单。台积电非常了解苹果的计划,因此台积电将在不要求预付款的情况下建立苹果所需的产能。

Apple 与台积电的整合非常紧密,以至于他们共同合作为新节点定义原始工艺开发套件 (PDK)。台积电的其他主要客户也可以进行一些定制,但 Apple 驱动了大部分基本 PDK。

由于 Apple 是主要新节点的第一个客户,因此 Apple 处于独特的位置,其季节性业务可以推动流程节点第一年的利用率。在 N7 工艺节点和 N5 工艺节点生命周期的第一个 Q1 中,台积电在这些节点上处理了一些未充分利用的问题。Apple 可以购买产能,但他们也有权根据业务需求在全年上下调整所需的产能。确切的细节尚不清楚,但很明显,Apple 不会像其他客户那样为产能预付费用。同样,苹果在年初减少需求或年中增加需求时似乎也不会支付费用。由此可见,一级客户的优势是巨大的。

台积电利用这种季节性因素,做了一些非常聪明的事情。尽管 Apple 不要求台积电 N5 晶圆的全部产能,但台积电仍在继续制造这些晶圆并将其保留在资产负债表上。通过预先制造台积电知道他们会卖得出去的晶圆,台积电保留了更多的产能以供今年晚些时候使用,并最大限度地提高产量/收益。

“库存天数增加了 10 天至 83 天,主要是由于 N5 晶圆预制。我们像以前一样在季节性低水平期间为我们的客户预先构建。现在,当我们在旺季开始增加库存时,库存通常会像以前一样自然下降。”台积电首席财务官Wendall Huang说。

这种范式将随着 N3 工艺节点而有所改变,相对于 N5 工艺节点,第一年的新设计流片数量是其两倍。尽管存在一些性能和每片晶圆成本问题,但仍有更多公司转向 N3。他们将处理一些与成为先行者相关的初期痛苦,这些痛苦是苹果和台积电由于其难以置信的紧密整合而隐藏的。

AMD 和联发科是另外两个首选的台积电客户。它们大多处于领先地位,因此无需为产能预付大量费用。他们获得了所需的最前沿晶圆产能,而各自供应链的问题则取决于其他方面。

对于 AMD 而言,这些供应问题更多地涉及基板以及服务器和笔记本电脑 ODM 的外部组件,例如 BMC 和 WiFi。对于联发科,这些供应问题更多地涉及 PMIC 和 RFFE。因此,两家公司与台积电的供应协议预付款几乎不存在。在 2021 年第三季度,尽管全行业处于数十年来最严重的半导体供应紧缩之中,但AMD 仅达成了 3.55 亿美元的预付费长期供应协议。大部分预付款专用于基板。

联发科和 AMD 也在定制工艺节点上与台积电密切合作。联发科一直处于 N6 和 N4 节点演进的主导地位。大约 6 个月前,联发科已成为第一个使用这些工艺节点的客户。AMD 还设计了自己的自定义库。他们在 N7 上进行了一些工作,但在 N5 流程节点上尤其如此。AMD 更是封装领域的开拓者。台积电拥有 3D 混合键合封装的测试平台和爬坡合作伙伴。那就是 AMD。这里的空间非常小,但 AMD 在交付该技术方面领先 6 个多月。

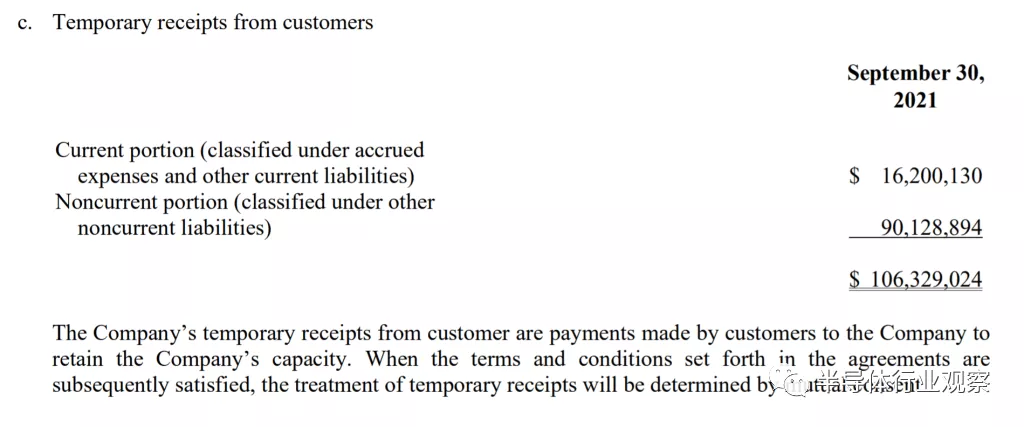

台积电第三季度的财务报告

尽管台积电的 3 个最大和最友好的客户没有预付款条款,但台积电已收到大笔付款以保留客户的产能。在 2021 年第三季度,台积电表示,公司在未来 12 个月内获得了 5.8 亿美元的产能保证,在 12 个月之后的产能获得了 32.4亿美元的产能预付款。这意味着,台积电的一些客户需要预先付出金钱才能获得他们未来多年想要的产能。

另一方面,我们有高通和英伟达。这些公司的晶圆供应安排非常投机取巧。他们一直在三星和台积电之间摇摆。总的来说,三星比台积电要低不少,尤其是在成本/晶体管的基础上,这使得他们能够吸引整个行业中第二和第三大的无晶圆厂半导体公司。

英伟达巧妙地发挥了这种关系。Nvidia 过去在低端 GPU 上的成本要低得多,而且整个 Ampere 游戏和 Orin 汽车产品线的成本要低得多,而且性能还可以接受。英伟达在三星还能够获得比他们在台积电更多的产能供应,从而推动了他们的惊人增长。英伟达也是台积电的开拓者,通过与台积电合作优化数据中心 GPU 的大量标线大小的裸片和自定义库。英伟达是迄今为止台积电最大的 2.5D 高级封装客户。

由于英伟达在台积电和三星之间投机取巧,英伟达没有得到相同的条款。英伟达希望在明年及以后获得大量 N5 容量和 2.5D 封装功能,因为他们准备推出 Hopper 数据中心 GPU、Lovelace 游戏 GP。他们同时还继续与博通PK,希望在网络领域获得份额。为了确保这一供应,英伟达向台积电预付了数十亿美元,这是前 3 个客户不必预支的。其中很大一部分原因还在于英伟达在台积电的增长取决于他们从三星转多少产能过来。

“我们签订了几项长期供应协议,根据这些协议,我们本季度预付了 16.4 亿美元,并将在未来支付 17.9 亿美元。未清库存采购和长期供应义务为 69.0 亿美元,包括 17.9 亿美元,高于去年同期的 25.7 亿美元和上一季度的 47.9 亿美元。”英伟达首席财务官Colette Kress说。

高通巧妙地处理了这种关系,但他们最近也犯了一个错误。高通早就在三星生产了许多低端和中端 SOC,但在 2020 年,他们将旗舰 Snapdragon 800 系列转移到了三星。一个长期推测的项目是,由于使用三星代工厂,三星在其智能手机中使用了更多的高通 SOC。

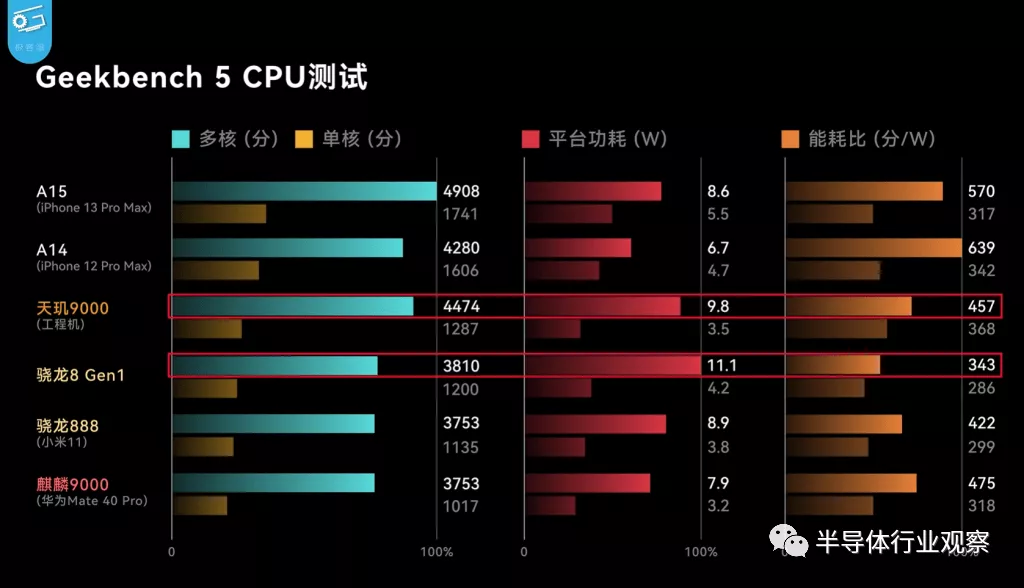

这是一个很好的安排,直到最近联发科强势回归。7 月,SemiAnalysis 独家详述了联发科在新旗舰 SOC 中使用 N4 的情况。我们在联发科自己的公告前几个月详细介绍了确切的 CPU 配置和缓存详细信息。当时我们认为联发科可能会从高通手中夺走Android CPU的桂冠,这似乎已经实现了。基准测试显示,联发科在 CPU 上拥有 17% 的 MT 性能优势和 34% 的电源效率优势。

高通使用与联发科相同的 Arm 核心,并且也意识到性能缺陷即将到来。因此,他们通过在中代切换节点来做一些完全前所未有的事情。S8G1,2022 年旗舰 SOC,目前在三星的工艺上生产,但在 2022 年年中,他们将发布在台积电 N4 工艺节点上的版本。这将让他们可以解决所有效率和性能缺陷。由于 CPU 类别中的这种损失,H1 对他们来说将比较艰难。当然,异构计算是至高无上的,高通在这之外还有更好的芯片,但他们不得不争先恐后。2023年,高通将把整个高端和旗舰产品线全部转移到台积电。

高通有大约有13亿美元的预付款。这个数字不能直接与英伟达的相比,但它是一个庞大的数字。其中很大一部分流向了高通的 RFFE 供应商,因为他们正在以巨大的方式发展这项业务。当然,一部分也走向联电和 PSMC,但台积电也迫使高通签署长期协议。

在讨论英特尔之前,我们将简要介绍一下博通。Broadcom 拥有多元化的供应链,他们使用多个代工厂,包括内部的 RFFE,但台积电是其主要的代工厂。博通是台积电最大的客户之一,但博通也是大客户中增长最慢的。缓慢的增长与博通在半导体行业中增长最快的两个垂直领域(网络和 RFFE)运营的事实背道而驰。

博通正在失去两者的份额,部分原因与他们的产能安排有关。他们对大规模增加产能并要求其产品获得荒谬的利润率非常不温不火。Broadcom 的技术在许多细分市场中都非常出色,但它们正在慢慢被侵蚀。台积电 Broadcom 的未来供应增长并没有那么大,而且他们几乎没有为领先的 N5 和 N3 容量支付预付款。回到我们的类比,Broadcom 是一个小气鬼,他们想要在前端获得优惠并以荒谬的价格转售给他们的瘾君子。

现在,到英特尔。让我们首先回击这种说法,那就是英特尔正在购买产能以对抗 AMD。AMD 在他们想要的时间范围内从台积电那里获得他们想要的容量。另一个事实是,Bob swan早就同意了一些非常大的交易。这笔交易包括 N6、N5/4 和 N3 的容量。这不是什么新鲜事。

台积电很聪明,他们正在计算,并且正在打持久战。是的,随着英特尔解决内部工艺节点问题,台积电可以帮助英特尔重新振作起来。台积电有一个更长远的愿景,只有他们才能提供领先的产能。在 2022 年和 2023 年,高通和英伟达充分认识到这一点,但仍将三星放在了未来的口袋里。他们想对英特尔做同样的事情。

随着英特尔转向更多行业标准的 SOC 设计流程,他们设计不同工艺节点的能力也在增加。Bob Swan 为此一直使用“可选性”这个词。英特尔保持其核心 IP 块的可移植性,甚至将它们设计为多进程。他们的路线图包括内部和外部流程的小芯片。在内部流程与外部流程方面,英特尔正在酝酿一场战斗。

台积电想成为将英特尔迷们转化为台积电的长期客户。尽管外部制造占晶圆总供应量的 20%,但他们的历史主要使用英特尔本身。如果台积电能够说服英特尔设计和产品使用他们的工艺 更好,他们就可以切断英特尔内部制造的喉咙。

Pat Gelsinger 显然提出了一个非常不同的故事。他一直在大力投资制造业,甚至正在推动代工服务的故事。SemiAnalysis 可以确认英特尔已停止向市场销售旧工具,因为它们将保留无法转换的旧节点容量。虽然前任ceo签署的交易具有很强的约束力,并且确实包含了一些非常苛刻的条款以防止取消,但长期的情况却大不相同。

英特尔首席执行官Pat Gelsinger说:“但是让我们回到 25 年和 26 年,我们说我们有点过头了。该备用产能有 3 种用途。一是去获得更多的市场份额,对吧?如果我有领导力产品和领导力流程,我会以良好的利润率这样做。重新获得市场份额。其次,我还在我们的商业模式中建立了我们使用代工厂,对,外部代工厂也是如此。因此,如果我的产能过多,我会将晶圆从外部代工厂撤回,并在内部以更高的利润率运行它们。第三,我去赢得更多代工客户。所以这些也是良好的利润代工厂客户,就像我们在领先的代工厂市场看到的一样。因此,如果我有任何闲置产能,我有 3 个巨大的用途,它们也具有很高的利润率、资本和现金流效率。所以对我来说,那些担忧是对的”

目前英特尔与台积电的交易是什么,Bob Swan签了什么?2023年和2024年英特尔在台积电的产能有多大?他们将哪些产品迁移到外部节点?其他客户及其容量安排呢?

这是一个很有意思,也可能会影响整个晶圆代工格局的问题。