导读:全球汽车工厂的芯片短缺潮一波未平,一波又起。

就在最近,汽车芯片短缺新闻再次刷屏,全球汽车工厂的芯片短缺潮一波未平,一波又起。

小鹏汽车董事长何小鹏在微博上用可达鸭玩偶急求汽车芯片:现在缺少的芯片大多是专有芯片,这些芯片价格相对便宜,受到的关注不高,但却出现了短缺。

▲ 何小鹏微博

Stellantis 集团位于意大利的 Melfi 工厂从 6 月 2 日起停产,预计 6 月 13 日恢复生产,芯片短缺也是停产的主要原因。

根据研究机构 AutoForecast Solutions 统计,在 5 月的最后一周,北美地区的汽车工厂计划减产 8.75 万辆汽车,欧洲地区的汽车工厂则在一周内减产 4200 辆。

那么,历经近 2 年的汽车芯片短缺现象,至今为何仍是一个难解的问题?车企供应链齐上阵,为啥还没解决?

分析发现,芯片短缺背后的原因其实相当复杂,但大致总结可以分为三点:

1、智能汽车芯片用量越来越大,芯片厂过去近 2 年增加的产能却被抵消了。

2、疫情影响仍未结束,国内外生产生活仍未完全回归正轨,生产、物流时不时会出现困难。

3、国际形势变化导致芯片价格和供应都出现波动,并且每天的价格和供应趋势都在变化,且难以预测。

这也就不难理解为什么全行业着手解决两年的芯片短缺现象,至今收效仍不明显,并且还将持续。

近期,车东西探究了几家主要汽车芯片供应商的供应情况,并从芯片代理商、Tier 1 以及整车企业中获得了汽车芯片供应现状。根据这些一手资料,车东西总结出了芯片短缺近 2 年时间业内发生的变化,找到了 2022 年芯片仍然短缺背后的原因。

01. 这次跟上次不同 部分芯片还要等半年

时间回到 2 年之前的 2020 年中,当时正值新冠肺炎疫情在全球肆虐的高峰时期,汽车制造业、芯片制造业对未来消费前景普遍不看好,并且由于无法生产加上消费者不愿意消费,这些企业库存飙升。

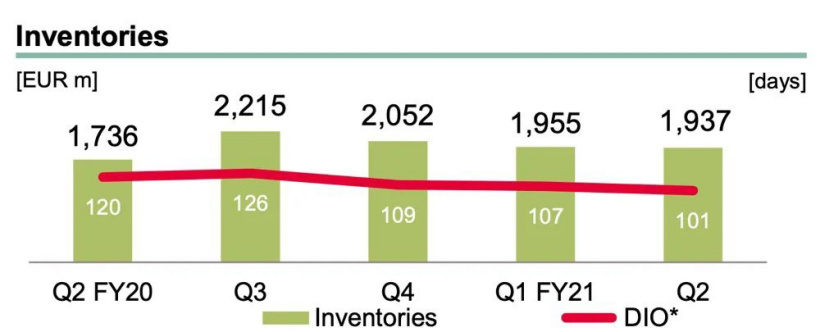

瑞萨电子在 2020 年二季度的内部库存达到了相当高的水平,库存天数接近 120 天,库存金额超过 500 亿日元(约合 25.85 亿元人民币)。

同样是汽车芯片主要供应商英飞凌也有类似的情况,其 2020 财年 Q3(2020 年第二季度)财报中,其库存天数达到了 126 天,库存产品金额达到了 22.15 亿欧元(约合 158.95 亿元人民币),也有了明显的上升。

▲ 2020 年~2021 年一季度英飞凌库存走势(注:2020 财年 Q2 意为 2020 年第一季度)

而到了 2020 年的下半年,因为新车销售量急剧恢复,加上消费电子行业的需求暴增,几家主要芯片企业的库存出现显著下降。因此,2020 年年底开始,汽车行业出现了芯片短缺,全球最大的车企之一大众汽车在中国停产了。

并且,库存天数下降的趋势持续到了 2021 年年底。当时,随着 Delta 变种新冠病毒在全球传播以及自然灾害的影响,导致去年下半年成为芯片最短缺的时刻。

2021 年中,马来西亚出现严重疫情,集中于马来西亚的芯片封装测试工厂无法正常生产,导致汽车芯片出现严重短缺,影响到了大量整车企业。一些企业为车主交付“半成品”,部分零件以后再给补上。

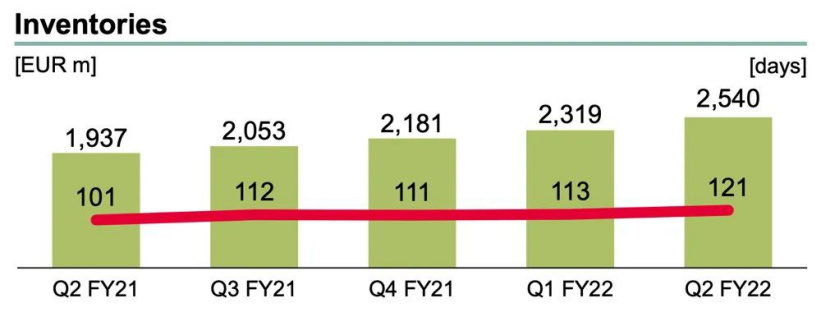

▲ 2021 年以来英飞凌库存走势图

根据摩根大通的研究,仅在 2021 年下半年,就有 260 万~360 万台汽车受到芯片短缺影响无法生产,全年汽车减产超过 1000 万辆。

在整个汽车行业都看到芯片短缺带来的巨大损失后,早已带来了解决方案。对于芯片企业来说,那就是扩大生产,逐步缓解供应。

事实也是如此,根据瑞萨电子、意法半导体、英飞凌等几家主要汽车芯片供应商的财务数据,到 2022 年一季度,库存天数和库存金额都有所上升,这意味着芯片供应情况正在逐渐变好。

但是,在芯片制造领域,短缺的问题还没能最终解决,订货周期太长的问题仍然存在。

近期,英飞凌首席生产官 Rutger Wijburg 接受采访时说:“晶圆工厂的产能利用率相当高,12 个月的交付期很正常,18 个月甚至更长时间的交付期也越来越常见。”

因此,英飞凌不得不每隔两、三年外包一座新的晶圆厂,外包新工厂的频率提升了一倍。

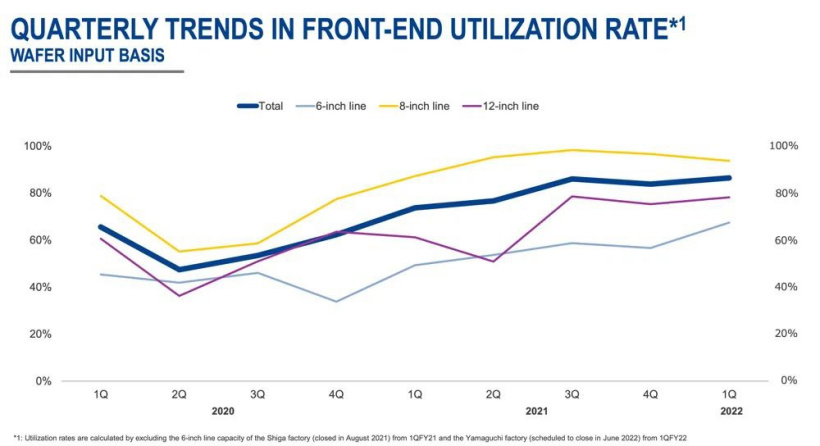

根据瑞萨电子的财报,其自有 8 英寸晶圆产线的利用率从 2021 年初就基本达到了 100%,也就是满负荷运转;6 英寸和 8 英寸产线的利用率自 2020 年第二季度后,也呈现不断攀升的趋势,达到了 70%~80% 的利用率。

▲ 瑞萨电子晶圆产线利用率

并且,瑞萨电子的 6、8、12 英寸晶圆产线利用率都超过 2019 年疫情前的水平。

很显然,到了 2022 年,芯片短缺现象和 2020 年已经有了很大的不同。

多家国内外头部芯片代理商的管理人员透露,今年以来,芯片短缺问题没有从根本上解决。但可以发现,自有产线的芯片工厂供应基本稳定,晶圆代工的产能仍然不足,或者交货周期过长。

这就导致一部分汽车芯片的供应相对稳定,但也有芯片因为芯片厂、代工厂、Tier 1、整车厂配合“不默契”的问题,导致轮流缺货,市场行情一天一变。

其中,一些国产的车规级 MCU 交货周期明显很长,一些芯片从预定到交货,“至少要半年时间”。其背后原因之一还是产能不足。像是高通、博通等企业价格相对较贵的 SoC 芯片也出现了供货不足的情况。

▲ MCU 芯片

另外,市场上还有一个现象,那就是自产芯片的厂商供应明显相对稳定,找工厂代工生产,出货就会相对不稳。消息人士指出,瑞萨电子就拥有自己的晶圆工厂,并且能够生产部分产品,因此今年以来出货就相对稳定,而一些欧美国家的芯片企业仍处于供货短缺之中。

可以发现,2022 年的这次芯片短缺潮,相对 2020 年开始的芯片短缺现象已经有了比较明显的不同。尤其是芯片“轮流”缺货,让代理商、供应商们很头疼,因为不知道缺货和明天到底哪一个先来。

02. 疫情影响收货发货 芯片价格涨几倍

今年 3 月~6 月,上海受疫情影响,生产生活都明显放缓,这也是此轮芯片短缺的主要原因。

根据介绍,在疫情期间,最难解决的问题就是物流。

例如,高导的仓库在上海和香港特别行政区两地,今年以来从香港特区发货的产品一切正常,但是上海就无法出货,最后是找保供单位维持了基本的出货量。

另一家国内头部的芯片代理商有类似情况,消息人士说:“比如说我们的一些供应商位于上海,他们的芯片就无法发货,我们也就无法向 Tier 1 发货。”

最终,由于物流不畅,导致整个汽车芯片的供应链条中断,从代理商这一级就出现了无货可供的情况,Tier 1 和整车厂只能“干瞪眼”,等着代理商出货。

在缺货的同时,价格波动也随之而来,更令人头疼的其实是芯片一天一个价。

“涨价肯定是有的,我们会根据市场行情调整芯片的价格。市场行情的变化是相当大的,每天的价格都会不同。”国内芯片代理商的消息人士介绍。

根据介绍,今年以来,德州仪器的 TPS 系列芯片短缺比较严重。这一系列的芯片可以用于灯光、电动门等车内需要用电的部件。

其中,涨价最猛的一颗芯片就是德州仪器 TPS54618RTER 稳压器芯片。从去年年底开始,这颗芯片的价格就在不断上涨。此前它的价格在几十元一颗的水平,经过半年左右时间,它的价格已经涨到了几百元一颗,相当于涨了好几倍。

▲ 德州仪器 TPS54618RTER 芯片

这颗稳压器芯片的封装尺寸只有 3mm*3mm,装在车内犹如九牛之一毛。但这颗芯片能够稳定输出电压电流,保证车内电子部件安全稳定运行。对于汽车来说,这颗小芯片则不可或缺。

高导的一名消息人士也指出,今年部分芯片的价格有所上涨。

芯片价格上涨其实早已影响到了整车企业。日前威马汽车 CEO 沈晖发布微博表示,涨价涉及多家 Tier1 企业,并且涨价的还都是必不可少的芯片部件。

▲ 威马汽车 CEO 沈晖微博

他还强调,电动汽车成本将不仅仅受电池原材料涨价的影响,还将受芯片涨价的影响。因此,车企需要精打细算,控制好车辆的成本价。

就在今年 5 月,意法半导体、ADI 的老工艺产品都宣布涨价,几乎重现了 2021 年的芯片短缺 + 涨价潮。

据了解,今年芯片涨价的主要原因之一是原材料价格大幅上涨。

今年以来,俄罗斯、乌克兰发生冲突,就一定程度上影响了芯片产业。

在芯片制造过程中,惰性气体氖是关键原料。根据市场研究公司 Techcet 的数据,全球约有 48%~54% 的氖气由乌克兰的 Ingas 和 Cryoin 两家公司供应。并且,全球每年用于芯片制造的氖气就有 540 吨。今年 3 月,由于俄乌两国军事冲突,导致乌克兰主要的两家氖气公司停产。

当时,来自其他国家的氖气价格就已经开始上涨。

实际上,不仅仅是氖气,其他原材料的价格也在上涨。经过两个月时间,就影响到了芯片的出货价格。

如同威马汽车 CEO 沈晖所说,汽车芯片的价格已经超越电池,那么芯片涨价甚至可能在下半年带动电动汽车再一次涨价。

很明显,2022 年的芯片短缺潮中,夹杂着的不仅仅是产能不足、下单太晚等直接原因,还有了疫情期间物流不畅、国际形势变化等客观原因,这些原因更不可控,让芯片短缺问题更加难以解决。

03. 智能汽车芯片更多 短缺还将持续

从前文的分析可以看到,从 2020 年下半年以来,芯片短缺的局面已经发生了改变,同时芯片企业的供应也逐渐向好。但还有一个原因被更多人忽视了,那就是 2020 年以来智能电动汽车快速崛起,芯片用得更多了。

小鹏汽车董事长何小鹏在微博中说,一台智能汽车的芯片数量要有 5000 颗以上,种类则有几百种。

东风汽车集团有限公司副总工程师谈民强指出:“传统燃油车的芯片数量约在 500 至 600 个左右,随着自动驾驶、新能源等功能的增加,现在高端汽车的芯片数量约在 1000 至 1200 个左右。据统计,汽车芯片大致可分为计算芯片、控制芯片、功率芯片、感知芯片、驱动芯片、存储芯片、电源芯片等 7 大类,种类多、细分型号多。”

因此,相比传统燃油车时代,智能电动汽车对芯片需求量有了好几倍的增长,并且增长的芯片中 SoC 并不多,更多的则是何小鹏所说“专有,但价格却很便宜”的芯片。

▲ 一辆车拥有复杂的电子电气架构

与此同时,智能电动汽车的渗透率正快速增长。根据新车上险量数据,4 月燃油车上险量同比下降 49.7%,新能源同比增长 57.7%,渗透率达到了 26%。也就是每 4 辆新车中,就有 1 辆是新能源汽车。

对比 2020 年,国内新能源汽车的渗透率其实只有 5.8%,也就仅有百万辆出头的规模。但是到了 2021 年,新能源汽车的渗透率达到了 14.8%,也就是 352.1 万辆。

对于整个汽车市场来说,新能源汽车越来越多,也就意味着芯片需求的增长相比前几年更快。

因此,在经历过产能不足的 2020 年之后,芯片厂商虽然在不断扩大的产能,但并不能满足智能电动汽车的快速增长趋势,甚至扩大的产能早就被电动汽车快速增长抵消了。

从几家主要芯片企业的库存情况看,库存情况仍不及 2019 年年底的水平,库存天数没有达到预期,同时库存产品的金额也相对较低。这意味着芯片短缺的问题虽然有所缓解,但远没有完全解决。

实际上,早在今年年初就有预测显示,2022 年的新能源汽车销量将超过 500 万辆。同时,加上燃油车电子电气架构的升级,芯片早已是智能汽车的关键零部件。

解决汽车芯片短缺的重担,再一次压到了芯片厂商的身上。

04. 结语:芯片结构性短缺问题仍然突出

从 2020 年下半年持续至今的芯片短缺问题,早已变成了一个结构性问题,相当难以解决。

早在去年,博世 CEO Volkmar Denner 就表示,芯片短缺的冲击已经结束,但是结构性短缺问题依然存在。也就是前文所说的各种客观原因,难以预估,但影响巨大。

最初,汽车和芯片行业预测 2021 年芯片供应会缓解,2022 年正常供货,如今已经变成了 2022 年缓解,2023 年正常供货,整整延后了一年时间。

可以预见的 2022 年下半年,无论是电动汽车,还是智能座舱、自动驾驶配置,渗透率仍然会持续上升,汽车行业对芯片的需求也会持续提升。