导读:DDR5进入加速渗透期,车载存储打开空间

1. 全球 EEPROM 龙头企业,多产品迎来放量期

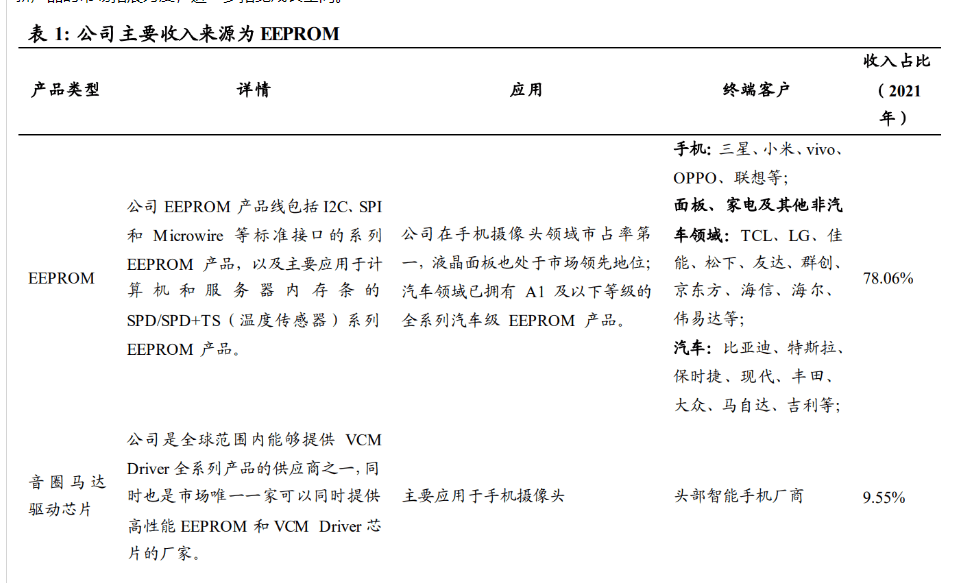

公司是全球第三、国内第一的 EEPROM 供应商,现拥有非易失性存储器、智能卡芯片及音圈马达驱动芯片三大产品线,各条业务线发展的逻辑较为清晰,SPD、NOR Flash 等多个产品下游迎来快速发展阶段,未来将持续保证公司的业绩释放。

DDR5渗透率的提升:2021年年底Intel发布 Alder Lake 平台,DDR5 内存模组正式登上舞台,公司与澜起科技合作开发 SPD 及 DDR5 相关配套芯片,借助澜起科技在内存条领域的优势迅速起量,同时 DDR5 SPD/SPD+TS 芯片的价格较上一代有较大幅度的提升,公司产品迎来量价齐增。

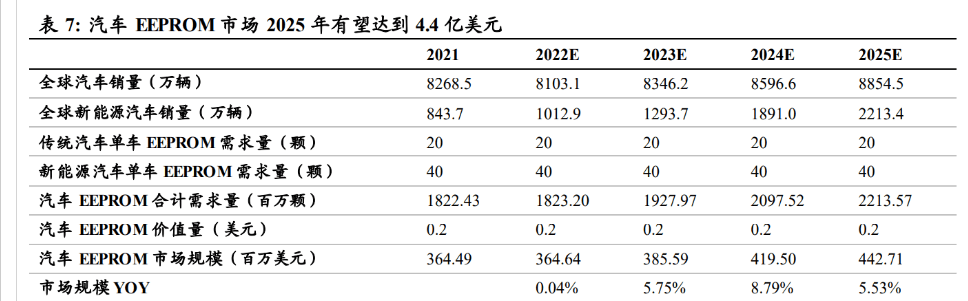

汽车 EEPROM 的放量:公司目前已拥有 A1、A2、A3 等级的全系列汽车级 EEPROM 产品,终端客户包括比亚迪、特斯拉、保时捷、现代、丰田、大众、马自达、吉利等,随着汽车“四化”尤其是电动化的发展,汽车 EEPROM 需求量巨大,传统汽车的单车 EEPROM 需求量约为 20 颗左右,而电动车的需求量达到了 40 颗,由于此部分业务基数较小,随着产品线和客户的不断扩张,弹性巨大。

NOR Flash:目前公司开发的中低容量的 NOR Flash 产品已实现向部分应用市场和客户群体批量供货,公司的 NOR Flash 与 EEPROM 业务有较大的协同,客户重叠度较高,有望借助在 EEPROM 领域积累的技术和客户优势,迅速壮大。

1.1. EEPROM 龙头企业,多产品线协同发展

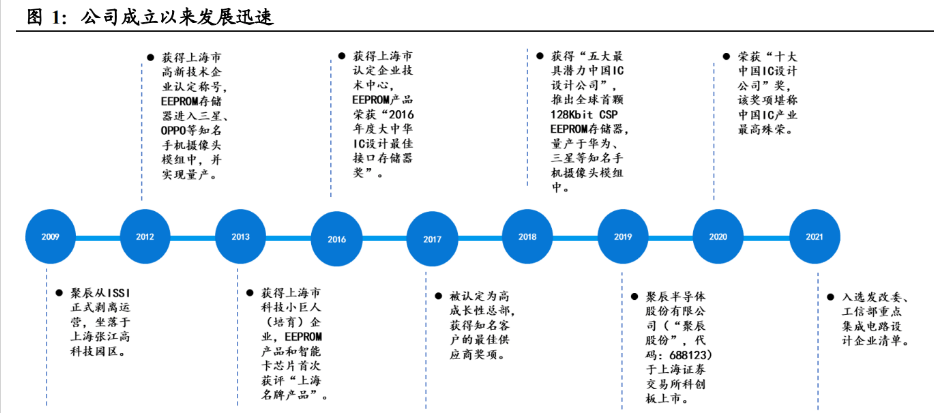

出身于 ISSI,发展成为 EEPROM 龙头。公司于 2009 年脱身于 ISSI,经过十几年的发展,已经成长为国内 EEPROM 领域的龙头企业,目前公司的产品线涵盖非易失性存储器、音圈马达驱动芯片、智能卡芯片等。

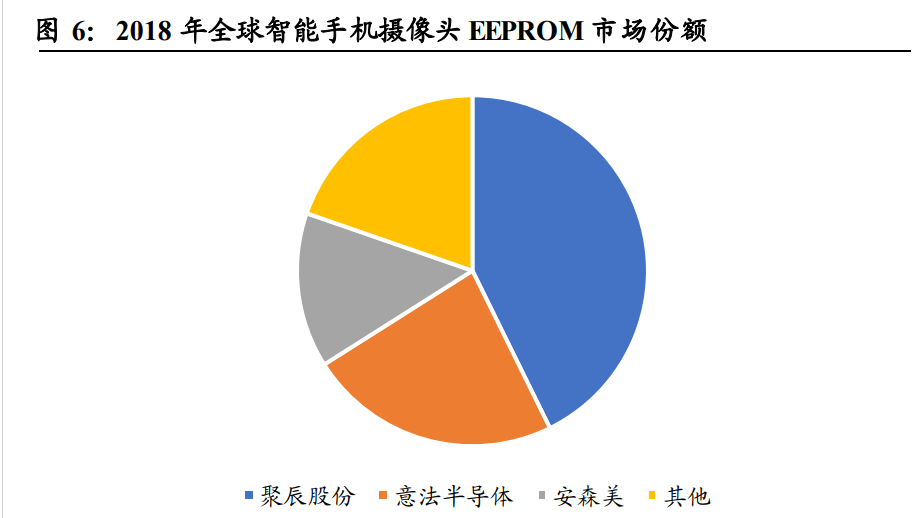

(1)在 EPPROM 领域,公司的市占率位于全球第三,其中手机摄像头 EEPROM 市场份额位于全球第一,面板 EEPROM 也处于全球领先地位,汽车方面,A1 及以下级别的 EEPROM 芯片已经实现量产,下游覆盖国内外知名车企。同时公司借助于在 EEPROM 领域的积累,积极开拓 Nor flash 产品,目前已经实现批量供货。

(2)音圈马达智能芯片方面,公司开发出闭环类产品,不断向高附加值的市场拓展。

(3)智能卡业务方面,公司 2021 年实现收入 0.65 亿元,同比+82.26%,公司不断加大对非接触 式 CPU 卡芯片、高频 RFID 芯片等新产品的市场拓展力度,进一步拓宽成长空间。

1.2. 营收增长迅速,盈利能力显著提升

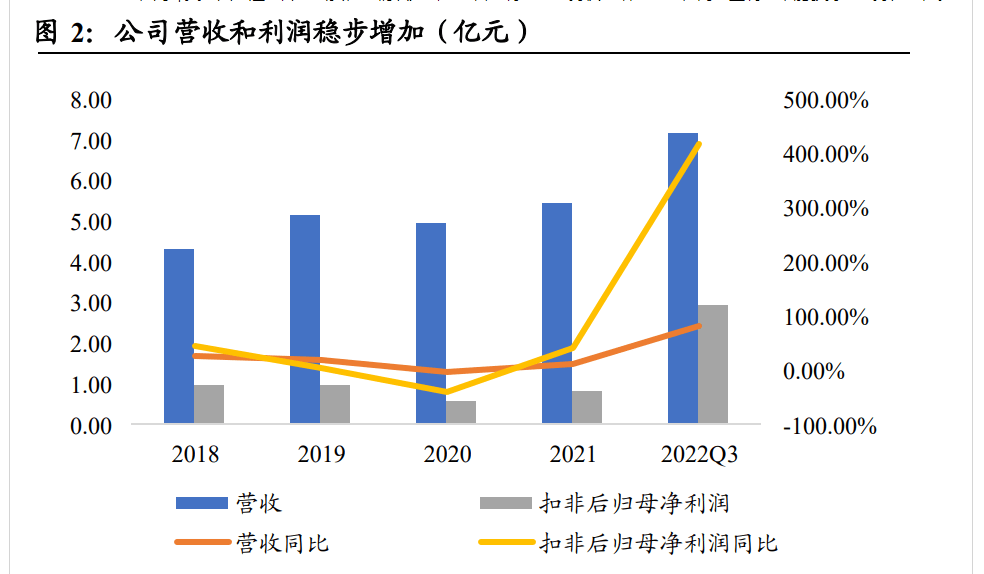

DDR5 渗透率提升,营收及利润增长迅速。

近几年,公司的规模一直保持稳定增长状态,在 2021 年下半年 DDR5 正式面世之后,22H1 公司的营收及利润增长迅速,22H1 的营收达到了 4.42 亿元,同比 67.05%,由于 SPD 产品的销售单价较高,公司的毛利率及净利率也大幅上涨,22Q2 公司的毛利率达到了 64.17%,净利率 36.56%。

展望后市,DDR5 目前仍处于渗透率较低的阶段,公司的 SPD 产品仍有较大的增长空间,同时由于其销售单价较高,叠加汽车 EEPROM 的放量、闭环类音圈马达芯片的出货,我们认为公司的营收将继续保持快速增长态势,同时盈利水平能够持续保持在高位。

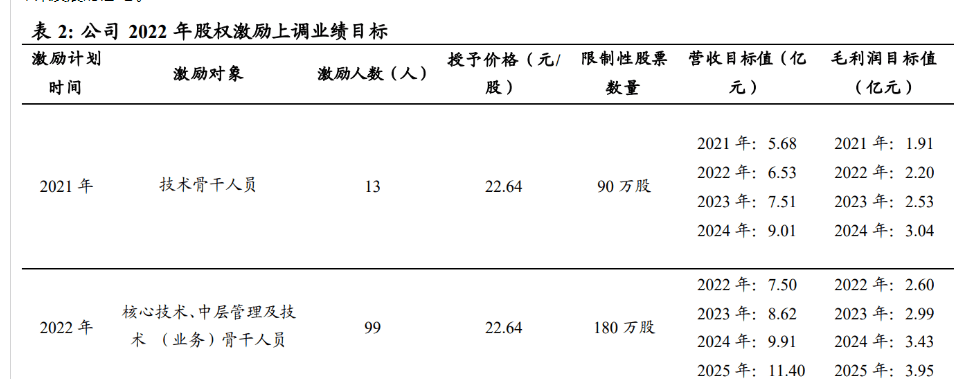

1.3. 股权激励彰显信心,不断扩大激励范围

2022 年股权激励上调营收及毛利润目标,扩大激励人员范围,进一步彰显公司发展信心。

公司上市以后分别在 2021 年及 2022 年推出了两期股权激励计划,在 2022 年的激励计划中,激励人员的范围进一步扩大,授予人员包括核心技术、中层管理及技术(业务)骨干人,达到了 99 人(首次授予+预留部分授予),占总体员工的比例超过了一半(2021 年年报公司总人数170人),同时激励计划的营收及毛利润目标值相较2021年进行了不同程度的上调,2022-2024年的营收目标值分别+0.97/+1.11/+0.90亿元,毛利润目标值分别+0.4/+0.46/+0.39 亿元。激励人员范围的扩大以及目标的上调进一步彰显了公司对于未来发展的信 心。

2. EEPROM:DDR5 推动业绩再登新高,汽车电子打开长期空间

2.1. EEPROM 市场竞争格局良好,公司产品线齐全

EEPROM 在 1Mb 及以下容量具备显著优势,通常用于存储相关参数和配置文件。

EEPROM 是一类通用型的非易失性存储芯片,主要用于储存各类设备中小规模、经常需要修改的数据,擦写性能可以达到 100 万次,在 1Mb 及以下容量区间以及需要频繁更新的场景中具备显著的性价比优势,同时 EEPROM 的功耗相对 NOR Flash 更低,一般用于摄像 头、液晶面板、触控、蓝牙等存储相关参数和配置文件,或者用于可穿戴设备等对功耗要求较低的领域。

EEPROM 市场规模不断增加,市场竞争格局良好。

据赛迪顾问,2018 年全球 EEPROM 的市场规模为 7.14 亿美元,虽近期受消费电子需求及 智能手机摄像头降配等因素影响,但汽车智能化的发展以及 DDR5 的渗透率快速提升,我们预计市场规模将会不断扩大。

市场玩家方面,前几位分别是意法半导体、微芯、聚辰以及安森美等,国内其他玩家还包括 复旦微、华虹等,据赛迪顾问,2018 年全球 EEPROM 市场 CR5 达到了 80.71%。

公司的产品线齐全,技术水平达到世界先进水平,应用领域扩张迅速。

在智能手机摄像头领域,公司的市占率高居全球第一位,同时在面板领域的份额也位居前列。目前公司的工业级以及汽车级 EEPROM 的技术水平已经接近世界先进水平,应用于 DDR5 内存模组、汽车电子、工业控制等领域的高附加值 EEPROM 产品已经实现量产,将持续微公司的发展提供源源不断的动力。

2.2. PC、服务器 DDR5 渗透提升,公司业绩进入快速增长期

DDR5 正式导入市场,未来几年为渗透率快速增长期。

2021 年 11 月,英特尔第 12 代 Alder Lake 平台上市,新一代 DDR5 内存模组开始导入市场。

从目前的进展来看,桌面 PC 端,英特尔及 AMD 均已发布支持 DDR5 的处理器,AMD 在 2022 年 8 月发布其锐龙 7000 系列处理器,首发包括 R9 7950X、R9 7900X、R7 7700X、R7 7600X 四个型号,已在 9 月 27 日正式上市,7000 系列处理器全面支持 DDR5,且不再支持 DDR4 内存,足以看出 AMD 对于未来搭载 DDR5 内存平台的信心。

服务器端来看,据 Igor's Lab 报道,英特尔 Sapphire Rapids-SP 的上市时间已经推迟到 2023 年 1 季度;按照 AMD 的路线图,其 EPYC 7004 Genoa 处理器将于 2022Q4 发布,同属第 4 代 EPYC 处理器的 Bergamo、Genoa-X 以及 Siena 也有机会在 2023 年面世。

据 ServeTheHome 论坛,Genoa/Bergamo 的 EPYC 7004 系列处理器将支持 12 通道 DDR5 内存,服务器领域 DDR5 的渗透有望于今年开始逐步起量。

无论是 PC 还是服务器端,随着英特尔以及 AMD 处理器的相继发布,未来几年将是 DDR5 渗透率快速提升的阶段。据 Yole 的预计,2023 年 DDR5 的渗透率将会超过 50%,2025 年的渗透率将超过 75%。

DDR5 相较 DDR4 速度更高、功耗更低、带宽更高。

DDR5 由 JEDEC 在 2017 年开始推动,并于 2021 年正式问世。DDR5 速度可以提升至 6400MT/s,相较于 DDR4 的 3200MT/s 有较大幅度提升,同时由于 DDR5 采用 1.1V 电源,其功耗相较于上一代也更低。

DDR5 模块采用 PMIC 来调解不同组件所需电源,实现了更好的功率分布以及信号完整性。

在 DDR 内存模组上同时还添加了温度传感器,用于监控温度变化。DDR5 在性能以及功耗上都远远领先上一代产品,未来几年将逐渐成为市场主流。

SPD EEPROM 芯片量价齐升,市场规模快速扩张。

一方面,DDR5 渗透率的提升带动 SPD 芯片的市场需求快速增加,我们对 DDR5 SPD 的 市场规模进行了测算。

核心假设如下:

PC 的端的渗透率会快于服务器的渗透率,假设到 2024 年二者的渗透率将分别达到 70%及 80%左右。

假设 2022-2024 年服务器及 PC 端对于内存条的需求总量分别为 1.5/1.5/1.5 亿条及 2.97/3.0/3.0 亿条。

假设 2022-2024 年 SPD 的价格为 1.8、1.5、1.3 美元每颗,由此得出 2024 年 SPD 的市场规模将达到 4.49 亿美元。

公司与澜起科技配合开发 SPD EEPROM,现已成为业绩成长重要驱动 力。

公司与澜起科技合作开发配套新一代 DDR5 内存条的 SPD EEPROM 产品,用于存储内存模组的相关信息以及内存颗粒和相关器件的配置参数,并且集成了 I 2C/I3C 总线集线器 (Hub)和高精度温度传感器(TS),可用于 PC 领域的 UDIMM、SODIMM 以及服务器领域 的 RDIMM、LRDIMM、SODIMM 内存模组。

我们认为公司在 SPD EEPROM 领域具备以下几大优势:

技术及先发优势:公司于 2021 年下半年量产 SPD EEPROM 芯片,Intel 于四季度推出 Alder Lake CPU,公司作为市场的先行者,从 DDR5 渗透伊始就抓住了市场机遇,在 2022 年上半年其相关收入及利润水平增长迅速,有望在 DDR5 渗透率快速提升阶段进一步扩大市场竞争优势。

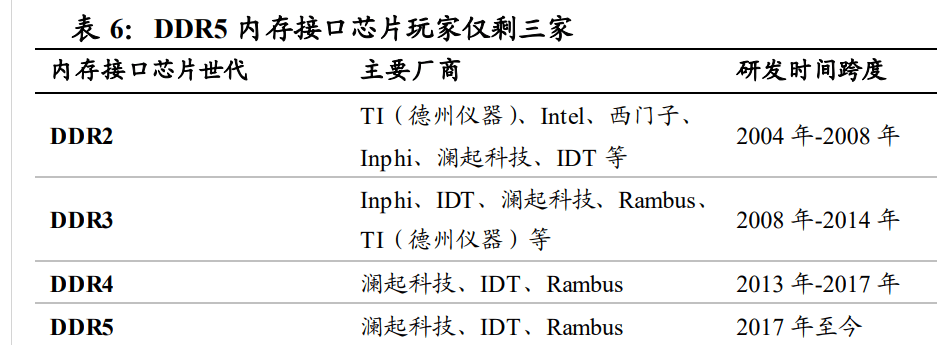

供应链优势:公司与澜起科技合作开发 SPD EEPROM,而在 DDR5 内存接口芯片市场中,全球玩家仅有澜起科技、IDT 以及 Rambus,在配套芯片上,目前 SPD 和 TS 主要的两家供应商是澜起和瑞萨电子,公司能够依靠澜起科技在内存模组芯片的优势实现 SPD EEPROM 的快速出货。

2.3. 汽车智能化推动 EEPROM 市场,造就第二成长曲线

汽车“四化”如火如荼,EEPROM 需求量水涨船高。

据安森美,传统汽车的 EEPROM 需求量约为 15 颗左右,主要应用于 ADAS、蓝牙天线、 摄像头、车门等,而近两年汽车智能化发展迅速,我们预计需求量为 20 颗左右。

随着汽车智能化电动化的发展,一方面,摄像头及相关传感器的数量增加以及智能座舱、智能驾驶发展带动 EEPROM 需求的增加,电动化的发展对于三电系统及电池管理系统 EEPROM 的需求量也大幅增加,据我们的预估及产业链调研的结果,纯电动车对于 EEPROM 的 需求量约为 40 颗左右,远超传统汽车需求量。

汽车对 EEPROM 的需求量未来有望超过 20 亿颗,市场规模有望达到 4.4 亿美元。

我们对于汽车领域 EEPROM 的需求做了测算,核心假设如下:

2022 年汽车销量略有下滑,随后几年保持平稳增长状态,假设全球新能源汽车 2022-2025 年渗透率分别为 12.5%/15.5%/22%/25%。

假设传统汽车以及新能源汽车对于 EEPROM 的需求量分别为 20 及 40 颗,假设单颗平均价值量约为 0.2 美元,得出 2025 年汽车 EEPROM 需求量为 22 亿颗,市场规模 4.42 亿美元。

公司汽车级 EEPROM 产品覆盖 A1 及以下等级全系列产品,广泛应用于国内外车企。

公司拥有 A1、A2、A3 等级的全系列汽车级 EEPROM 产品,并积极完善在 A0 级别的技术积累和产品布局。公司的产品已经 广泛应用于摄像头、液晶显示、娱乐系统等,并逐步向车身控制、智能座舱以及新能源三电系统等领域延伸。

目前公司的产品已经广泛应用于上汽、一汽、北汽、广汽、吉利、长安、比亚迪、长城、奇瑞、蔚来、理想、小鹏以及特斯拉、大众、雷诺、丰田、日产、现代、起亚等多家国内外主流汽车厂商,未来汽车领域又将是公司成长的一大动力。

3. 其他业务多点开花,进一步支撑公司扩张步伐

3.1. NOR Flash 实现小批量量产,加强与 EEPROM 协同效应

Nor Flash 在 1Mb 及以上的容量中比 EEPROM 更有优势,在汽车、可穿戴等市场推动下,规模不断增加。

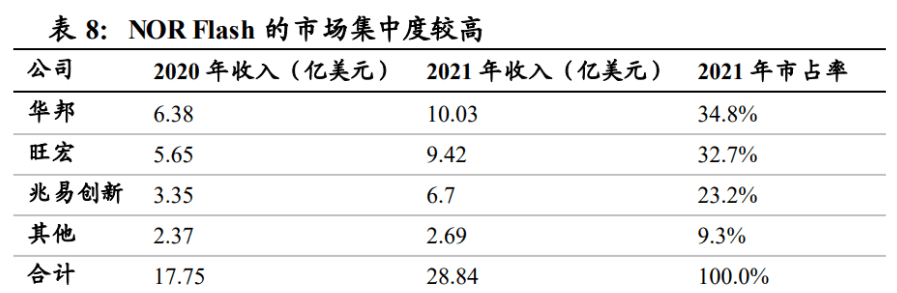

据 IC Insights,2021 年 NOR Flash 的市场销售金额约为 29 亿美元,占整体 Flash 市场销售金额的比例约为 4%。

随着下游汽车电子、可穿戴设备等新兴领域的发展,NOR Flash 的市场规模快速增加,IC Insights 预计 2022 年 NOR Flash 的市场规模将达到 35 亿美元。

目前 NOR Flash 的市场玩家主要为华邦、旺宏以及兆易创新,三家合计占据 NOR Flash 接近 91%的市场份额。

公司借助于在 EEPROM 领域的技术及客户积累,中低容量的 NOR Flash 已经实现批量供货。

由于在公司的现有客户群体中,有较多的客户同时提出 EEPROM 以及中低容量、低功耗 NOR Flash 的需求,公司基于已有的技术积累和研发成果以及客户资源,向 NOR Flash 领域扩张,并已经实现小批量出货。

与市场的同类产品对比来看,公司的 NOR Flash 具有更可靠的性能以及更强的温度适应能力,耐擦写次数提升到 20 万 次以上,数据保持时间超过 50 年,适应的温度范围达到-40℃-125℃,在功耗、数据传输速度等关键性能指标方面已经达到业界领先水平。

由于公司的 EEPROM 与 NOR Flash 产品有着较大的客户重合度,且两种产品在设计理念和设计方法上具有一定的相通性,两者之间的技术转化难度不大,公司有望借助于在 EEPROM 领域的优势,推动 NOR Flash 产品的快速出货,持续提高市场份额,并进一步向更高容量的 NOR Flash 领域扩张。

3.2. 音圈马达驱动芯片:向高附加值产品进军

音圈马达芯片用于驱动音圈马达,一般用于摄像头自动聚焦功能。

音圈马达(VCM)是摄像头模组内用于推动镜头移动进行自动聚焦的装置,音圈马达驱动芯片(VCM Driver)为与音圈马达匹配的驱动芯片,主要用于控制音圈马达来实现自动聚焦功能。

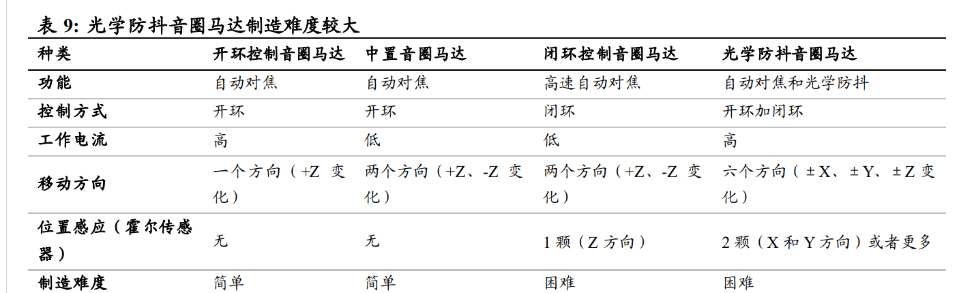

常见的三类音圈马达驱动芯 片包括开环开环式音圈马达驱动芯片、闭环式音圈马达驱动芯片和 OIS 光学防抖音圈马达驱动芯片,开环式是最常见的音圈马达驱动芯片,其体积小、生产良率高,但其定位精度较低且时间较长;闭环类产品定位精度高、时间短,由于其包含霍尔等元件,导致其体积较大、价格也较高;光学防抖音圈马达其模组不仅能够垂直方向移动,还能水平方向移动,并同时具有开环和闭环的控制方式,其价格较为昂贵、制造难度也较大。

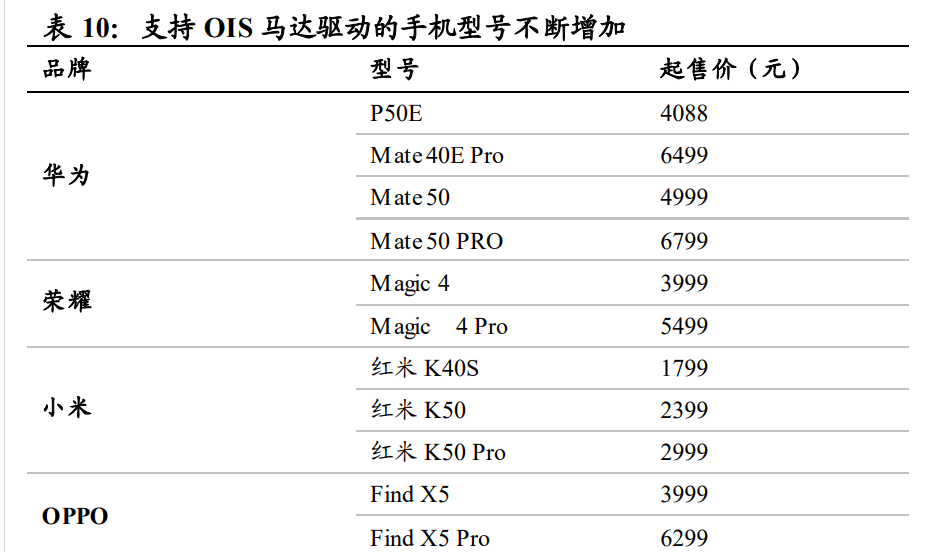

OIS 马达渗透率不断上升,中低端用两轴 OIS 需求增长迅速。

在高端手机领域,尽管受到宏观经济等因素的影响,需求量增加较为缓慢,但是在中低端领域,随着 OIS 马达成本的下降,中低端领域渗透率提升迅速。

OIS 马达未来几年的成长主要在于两点:

(1)高端手机中,OIS 马达用量的增加,以华为 Mate 50 pro 为例,其三颗 OIS 马达分别用于后置主摄、后置超广角以及后置潜望式长焦镜头。

(2)中低端领域 OIS 马达的下降空间较大,之前 OIS 马达一般用于旗舰或者高端机型中,据我们的统计,目前应用 OIS 马达的手机价位已经下沉至 2000 元价位左右,仍有较大的渗透空间。

而对于 OIS 驱动芯片来说,其市场发展主要由:

(1)上文 所述 OIS 马达需求量的增加带来 OIS 驱动芯片量的增加;

(2)工艺难度

以及良率带来的价值量的增加,据天德钰,开环类马达驱动芯片的价格 约为 0.2-0.3 元左右,而据我们的调研,高端 OIS 马达驱动芯片的价格接近 1 元,价值量倍数级增加。

市场玩家主要集中在国外,公司成功切入市场,与头部手机厂商合作开发 OIS 驱动芯片。

全球范围内的主要音圈马达驱动芯片玩家主要为韩国动运、罗姆半导体、旭化成、安森美半导体,国内的玩家主要为聚辰股份以及天德钰等,但在高端 OIS 马达驱动芯片领域,国内仅艾为电子能够实现批量供应,全球主要供应商为罗姆、安森美等。

公司已于行业内领先的智能手机厂商进行合作开发闭环及 OIS 音圈马达驱动芯片,并依托于在算法、参数自检测方面的积累,持续进行优化升级,未来将是公司业绩又一大增长点,并将持续提高公司的盈利能力。

3.3. 智能卡芯片:业绩稳步增长,市场份额仍较小

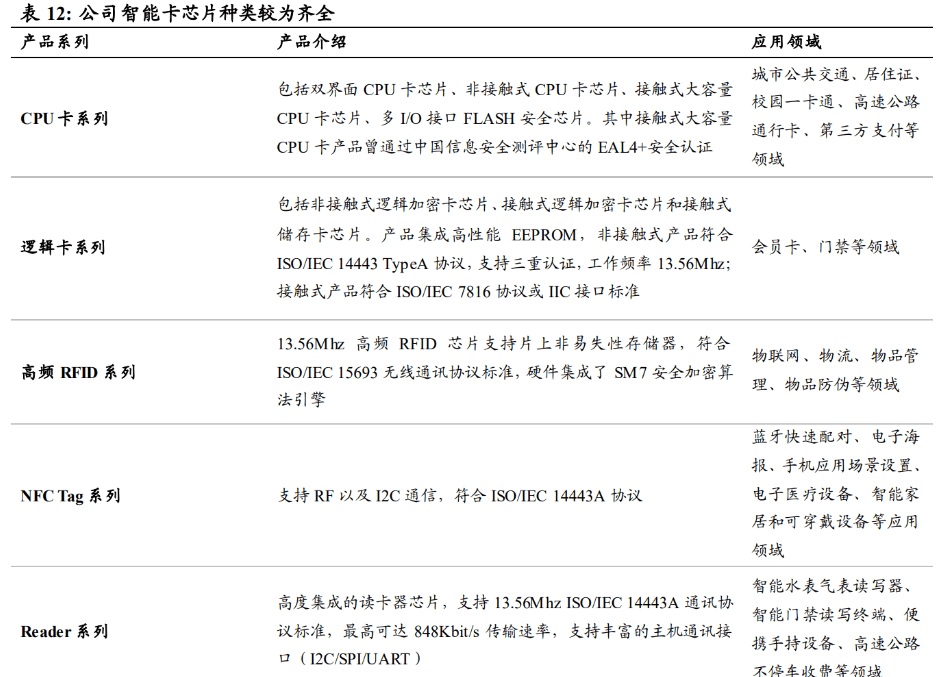

智能卡业务不断扩张,仍有较大增长空间。智能卡芯片指内部包含微处理器、输入输出设备接口及存储器的一类芯片产品,常见的应用包括交通卡、门禁卡、校园卡等。

据沙利文,智能卡的市场规模从 2014 年的 28.14 亿美元增长至 2018 年的 32.7 亿美元,预计 2023 年市场规模将达 到 38.6 亿美元。

全球领先的智能卡芯片厂商为英飞凌、恩智浦等国外企业,国内主要智能卡芯片厂商包括复旦微、华大半导体、紫光微电子等,相较于国内同行业公司的收入体量,公司的市场份额仍较小。

公司是住建部城市一卡通芯片供应商之一,双界面 CPU 智能卡芯片已获得国家密码管理局颁发的商用密码产品型号二级证书。

同时公司加大对于非接触式 CPU 卡芯片、高频 RFID 芯片等新产品的市场拓展力度,并积极研发新一代非接触逻辑加密卡芯片、RFID 标签芯片及超高频 RFID 标签 芯片等产品,进一步打开公司智能芯片产品的成长空间。

4. 盈利预测与估值

4.1. 盈利预测

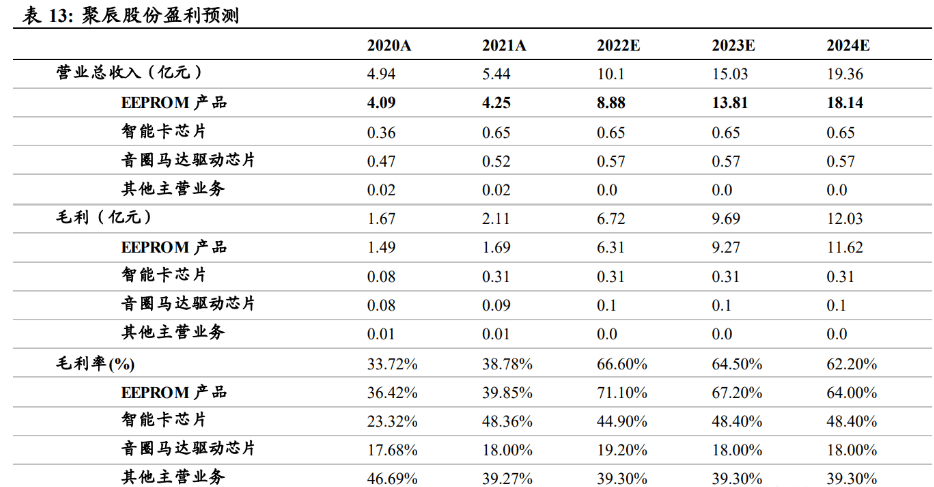

1、EEPROM 我们对公司的 SPD、汽车 EEPROM 以及传统 EEPROM(即摄像头和其他领域)核心假设如下:

a)SPD:我们假设 2022 年 Q4 DDR5 在服务器及 PC 端的渗透率将分别达到 15%及 27%,2023 年的渗透率将分别为达到 30%及 50%,2024 年渗透率将分别达到 70%及 80%,由于前期市场竞争者较少,随着市场竞争者的进入以及年降的考虑,我们假设公司 2023-2024 年的市占率将分别为 60%、50%,假设其 2022-2024 年 SPD EEPROM 的收入分别为 4.59、8.10、10.52 亿元。

b)汽车 EEPROM:公司的汽车 EEPROM 产品线覆盖广泛且已经导入国内外诸多知名车企,且目前基数较小,我们假设 2022-2024 年公司汽车EEPROM收入分别为0.47、1.5、3.0亿元,毛利率分别为71.5%、60%、55%。

c)传统 EEPROM:受下游整体需求的影响,我们假设 2022 年收入为 3.82 亿元,2023-2024 年需求有望逐步恢复,收入分别为 4.20、4.62 亿元,毛利率稳定在 45%左右的水平。

2、智能卡芯片及音圈马达驱动芯片

a)假设公司智能卡芯片收入、利润率维持稳定,2022-2024 年收入稳定 在 0.65 亿元左右,毛利率稳定在 48.4%的水平;

b)假设公司音圈马达驱动芯片收入、利润率维持稳定,2022-2024 年收入稳定在 0.47 亿元左右,毛利率稳定在 18%的水平。

综上,我们预计公司 2022、2023、2024 年营业收入为 10.10、15.03、19.36 亿元,同比增长 86%、49%、29%;预计公司 2022、2023、2024 年归母净利润为 4.0、6.07、7.40 亿元,对应 EPS 为 3.31、5.02、6.12 元,同比增长 269%、52%、22%。

4.2. 估值

我们选取同为存储 IC 设计公司的兆易创新、同样受益于 DDR5 渗透率提升的澜起科技作为可比公司,分别用 PE 及 PS 两种方法对公司进行估值。

PE 估值:参考可比公司平均估值水平,我们给予公司 2023 年 30 倍 PE,合理市值为 182.1 亿元。

PS 估值:可比公司 2023 年的平均 PS 为 9 倍。由于公司的净利润水平高于可比公司,且净利率正处于快速上升的状态,因此从 PS 角度公司应享有估值溢价。给予公司 2023 年 13 倍 PS,合理市值 210.42 亿元。

综合考虑两种估值方法,基于审慎性原则,我们给予聚辰股份目标市值 182.1 亿元,目标价 150.61 元。

5. 风险提示

1、经济形势恢复不及预期,导致 PC、服务器销量下降幅度超预期。

由于 DDR5 目前正处于渗透率快速提升的过程中,PC、服务器的销量小幅下滑不会影响公司业绩的提升。但若由于经济形势较差,PC、服务器销量下降幅度超预期,导致客户采购放缓,有可能会导致公司对应时段的业绩出现小幅的环比下降的风险。

2、行业竞争加剧导致盈利能力下降超预期风险。

目前公司 SPD 的市占率、利润率均处于较高的水平,我们在做未来的业绩预测的时已经考虑了市占率下降至 50%,毛利率每年下降 5%-10%。若未来行业竞争加剧导致公司份额下降至低于 50%,毛利率每年下降超过 10%,则业绩有低于预期的风险。

3、车载存储放量节奏不及预期风险。

公司的车载 EEPROM 目前处于快速增长期,车载 NOR Flash 也有望逐步放量,车载存储是公司的第二成长曲线。若公司车载 nor flash 验证速度不及预期,或 EEPROM 增长速度不及预期,则公司的车载存储业务有不及预期风险。